THE WYCKOFF METHODOLOGY

Wyckoff นั้นเกิดขึ้นมานานแล้ว และเทรดเดอร์บางส่วนคิดว่ามันล้าหลัง จริงอยู่ที่เทคโนโลยีที่ก้าวหน้าอย่างรวดเร็วนั้นทำให้การเทรดเปลี่ยนไป แต่สิ่งหนึ่งที่ไม่เคยเปลี่ยน Demand และ Supply ซึ่งเป็นหลักพื้นฐานของ Wyckoff

The Labels

การกำหนดจุดต่าง ๆ ตามทฤษฏี Wyckoff นั้นสำคัญ แต่สิ่งที่สำคัญกว่าคือ Action หรือการกระทำที่เกิดขึ้นเบื้องหลัง ดังนั้นการเรียนรู้ Wyckoff ที่แท้จริงไม่ใช่แค่สามารถกำหนดจุดต่าง ๆ บนกราฟราคาได้ แต่คือการอ่านเหตุการณ์ที่อยู่เบื้องหลังกราฟในแต่ละจุดออก

เมื่อเห็นกราฟ Sideway บ่อยครั้งที่ไม่สามารถกำหนดจุดต่างๆ ตามทฤษฏีได้เป๊ะ ๆ สิ่งที่เรามองหาที่แท้จริงนั้นไม่ใช่เหตุการณ์ตามทฤษฏีเป๊ะ ๆ แต่เป็นระดับราคาที่มีนัยสำคัญในโซนต่าง ๆ การเรียนรู้หลักการและทฤษฏีต่าง ๆ นั้นก็เพื่อทำนายว่าใครคือคนที่กำลังคุมตลาดอยู่ ไม่ใช่แค่ระบุจุดต่าง ๆ บนกราฟได้เท่านั้น

ราคาและปริมาณการซื้อขาย

ราคากับปริมาณการซื้อขายนั้นเป็นของคู่กัน แต่ในมุมมองของผู้เขียนหนังสือ Wyckoff 2.0 กลับมองว่าราคานั้นมีความสำคัญกว่า เพราะว่าปริมาณการซื้อในแต่ละช่วงเวลาของวันนั้นไม่สม่ำเสมอกัน ทำให้การวิเคราะห์ปริมาณการซื้อขายระหว่างวันนั้นมีความคลาดเคลื่อนสูง เหตุที่ปริมาณการซื้อขายลดลงก็เนื่องมาจากคนในตลาดที่ลดลง ด้วยเทคโนโลยีปัจจุบัน การเทรดนั้นทำได้จากทั่วโลกแต่เวลาทำการของตลาดแต่ละตลาดนั้นผูกติดอยู่กับ time zone ของแต่ละประเทศ ดังนั้นเทรดเดอร์ที่เข้าสู่ตลาดแต่ละช่วงเวลาจึงไม่เท่ากัน (ยกเว้น Crypto Currency ที่เทรดได้ 24 ชั่วโมงซึ่งต้องใช้เทคนิคการวิเคราะห์ที่แตกต่างออกไป) ทางออกที่ดีคือการเปลี่ยนรูปแบบการวิเคราะห์และการเทรดโดยใช้กราฟ timeframe day เป็นฐานแทน

แต่ราคานั้นแตกต่างจากปริมาณการซื้อขายตรงที่มันเป็นผลลัพท์ที่เกิดจากการกระทำของเทรดเดอร์ซึ่งไม่ถูกผูกมัดอยู่กับช่วงเวลา แต่เมื่อปริมาณการซื้อขายใช้สำหรับวิเคราะห์ไม่ได้นั้นเป็นการสูญเสียส่วนประกอบสำคัญสำหรับการวิเคราะห์ตามหลัก Demand และ Supply ไป เราจำเป็นต้องหาเครื่องมืออื่นมาทดแทน

Ticks Charts, เป็นกราฟที่แสดงจำนวนธุรกรรมที่เกิดขึ้นในตลาด โดยแท่งเทียนแต่ละแท่งนั้นเทียบเท่ากับจำนวนธุรกรรมที่กำหนดหรือตั้งค่าไว้ เช่น กราฟ 20 ticks แท่งเทียนแต่ละแท่งจะเท่ากับ 20 ธุรกรรม เมื่อครบ 20 ธุรกรรม แท่งเทียนใหม่จะเกิดขึ้นทันที (Note: แต่ละธุรกรรมจะมีกี่สัญญาก็ได้ บางธุรกรรมอาจมีสัญญาเดียว บางธุรกรรมอาจมี 100 สัญญาก็ได้ ดังนั้น ธุรกรรม ≠ จำนวนสัญญา)

Volume Charts, ในขณะที่ Tick Charts เป็นการนับจำนวนธุรกรรมโดยไม่สนใจว่าแต่ละธุรกรรมมีกี่สัญญาหรือกี่หุ้น แต่ Volume Charts นั้นใช้การนับจำนวน Volume แทนจำนวนสัญญา ยกตัวอย่างเช่น 100 สัญญาต่อ 1 แท่งเทียนหรือ 1000 หุ้นต่อหนึ่งแท่งเทียนเป็นต้น

Range Charts, แตกต่างจากกราฟสอบแบบก่อนหน้า คือใช้การเคลื่อนที่ของราคาแทนข้อมูลปริมาณการซื้อขายในการพล็อตกราฟ แท่งเทียนทุกแท่งจะเท่ากันหมด โดย 1 Rang นั้นจะเท่ากับหน่วยที่เล็กที่สุดของการเคลื่อนที่ของราคา ยกตัวอย่างเช่นหุ้น A การเปลี่ยนแปลงราคา 1 ช่อง เท่ากับ 5 สตางค์ ดังนั้น 1 Rang ของหุ้น A = 0.05 บาท หรือถ้าเป็น forex 1 Range จะเท่ากับ 1 Tick โดยสามารถตั้งค่าได้ว่าหนึ่งแท่งเทียนนั้นเท่ากับกี่ Rang เมื่อราคาเคลื่อนไหวไปถึงจำนวนที่กำหนด ก็จะพล็อตแท่งเทียนแท่งใหม่

การเคลื่อนไหวนั้นมีสองทางคือขึ้นและลง ยกตัวอย่างเช่น กำหนดแท่งเทียนแท่งละ 10 Rang ราคา ณ เวลาที่พลอตแท่งเทียนแท่งแรกจะถูกมาร์คเป็นจุดเริ่มต้น ยกตัวอย่างหุ้น A มีราคา 5 บาท ณ จุดเริ่มพล็อตกราฟ ราคาหุ้นเคลื่อนที่ช่องละ 5 สตางค์ เมื่อราคาวิ่งขึ้นเป็น 5.50 จะเกิดแท่งเที่ยน 1 แท่ง เมื่อราคาวิ่งจาก 5.50 ลงมาที่ 5.00 จะเกิดแท่งเทียนอีกหนึ่งแท่ง และเมื่อราคาวิ่งจาก 5.00 ลงมาที่ 4.50 จะเกิดแท่งเทียนอีกหนึ่งแท่ง เป็นแบบนี้ไปเรื่อย ๆ

โครงสร้างราคาที่ล้มเหลว

ตลาดนั้นมีการเปลี่ยนแปลงอยู่เสมอ บ่อยครั้งพัฒนาการนั้นจะไม่เป็นไปตามทฤษฎี กุญแจสำคัญคือเราไม่รู้ว่าเทรดเดอร์ที่อยู่เบื้องหลังกราฟที่เกิดขึ้นนั้นมีแผนการเทรดแบบไหน กราฟที่เกิดขึ้นอาจจะเป็นผลมาจากการเทรดตามแผนการเทรดระยะสั้น หรืออาจจะเป็นการสะสมเพื่อแผนการเทรดในระยะยาว กุญแจสำคัญประการที่สองคือ ขนาดของเทรดเดอร์ที่อยู่เบื้องหลังกราฟที่เกิดขึ้น จริง ๆ แล้วเทรดเดอร์หลักในตลาดนั้นคือสถาบันทางการเงินขนาดใหญ่ต่าง ๆ ทั่วโลก แน่นอนว่าผู้ที่ทำให้กราฟเกิดการเคลื่อนไหวนั้นต้องเป็นสถาบันที่ใหญ่พอสมควร แต่หากมีสถาบันที่ใหญ่กว่าเข้าสู่ตลาด สถานการณ์ก็จะเปลี่ยนไป และหากสถาบันขนาดใหญ่หลายสถาบันเข้าสู่ตลาดพร้อมกัน ความไม่แน่นอนก็ยิ่งสูงขึ้น ทั้งสองอย่างนั้นเป็นสิ่งที่คาดเดาได้ยาก ดังนั้นการรอให้กราฟมันยืนยันก่อน จึงเป็นหนทางที่ปลอดภัยในการเข้าเทรด (เบรคแนวรับ แนวต้านแล้วต้องรอยืนยันการเบรคก่อนถึงจะเข้าเทรด)

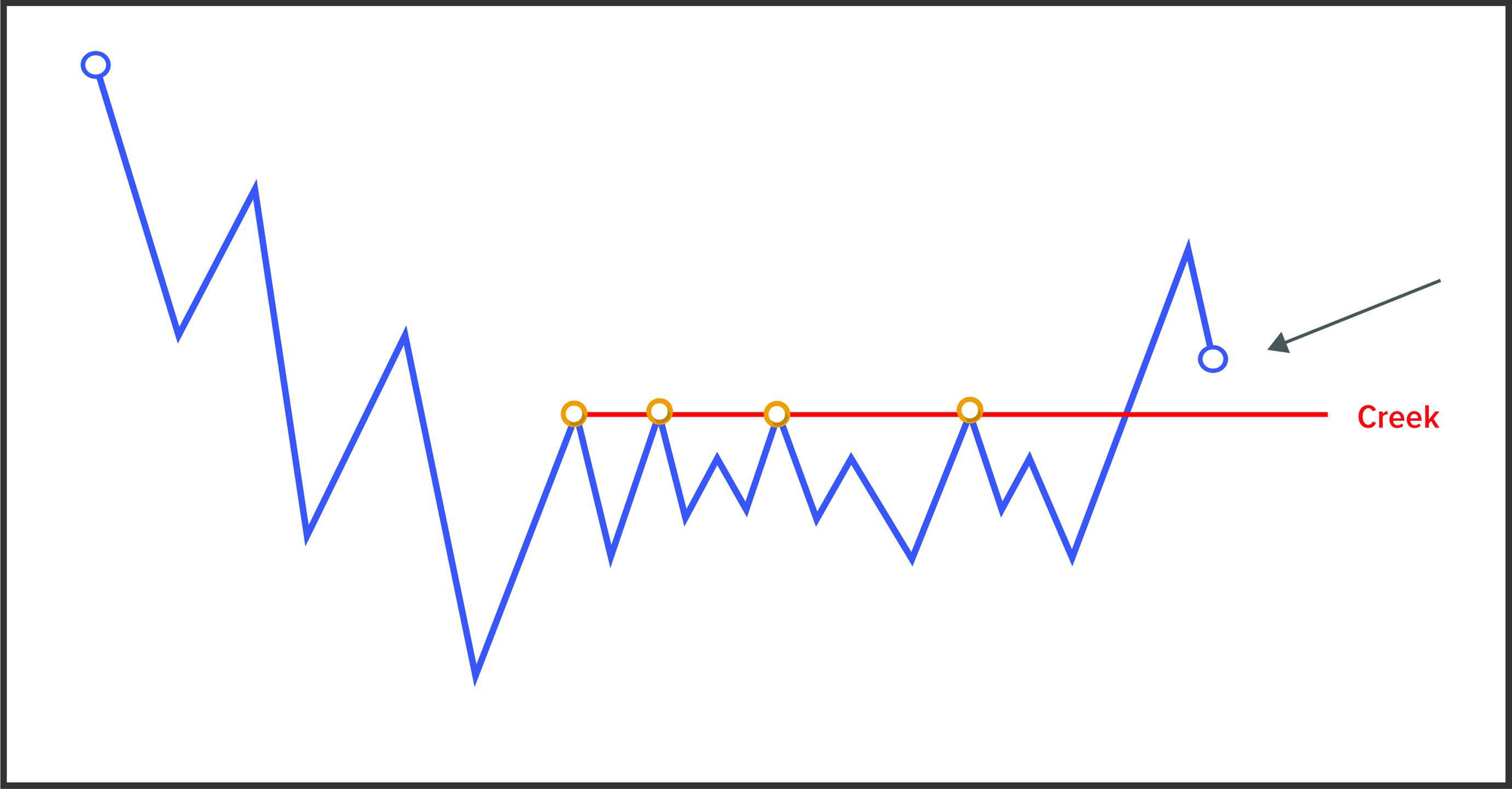

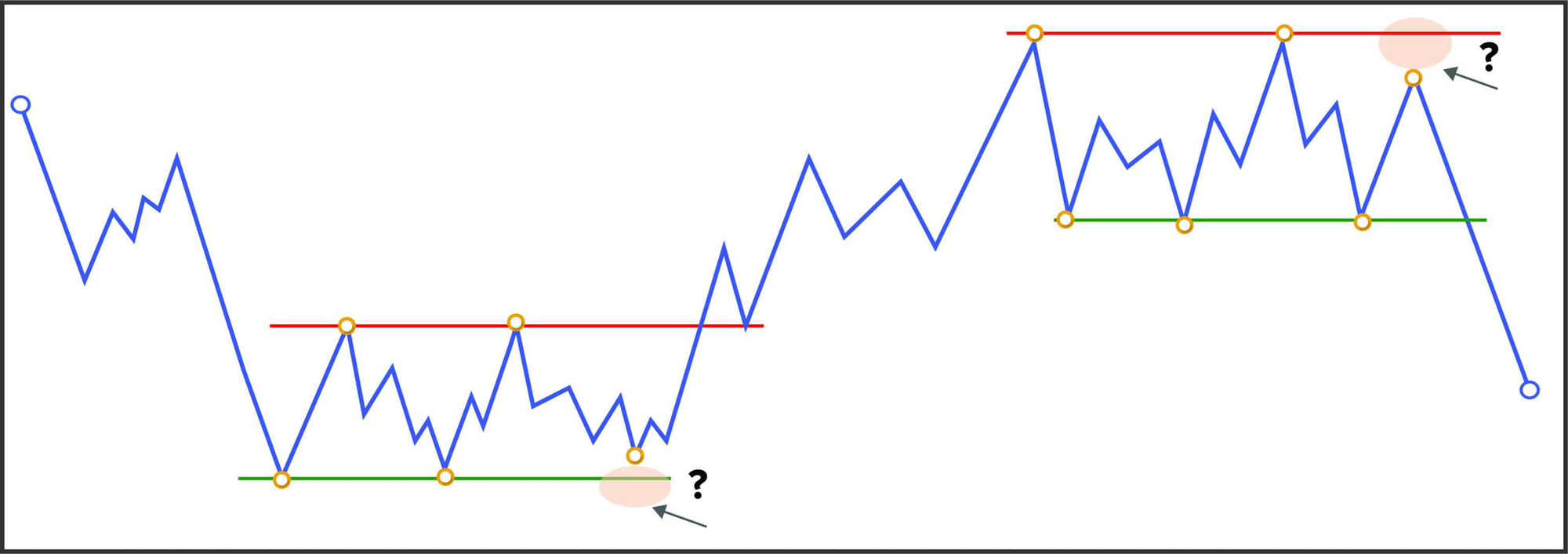

ในการค้นหาโครงสร้างนั้น อย่างแรกคือการระบุ supply zone กับ demand zone ให้ได้ก่อน กุญแจสำคัญคือโซนที่เกิดขึ้นนั้นต้องผ่านการทดสอบแล้ว จำนวนครั้งราคาวิ่งไปทดสอบยิ่งมาก แสดงให้เห็นถึงความแข็งแกร่งของโซน ความเป็นไปได้ที่ราคาจะกลับตัวเมื่อไปถึงโซนที่กำหนดจึงสูง และการที่ราคาจะวิ่งอยู่ในกรอบแนวรับแนวต้านนั้นจึงเป็นสิ่งที่ค่อนข้างแน่นอน

ในขณะที่ราคาวิ่งอยู่ในกรอบ เมื่อไหร่ก็ตามที่ราคากลับตัวก่อนถึงแนวรับหรือแนวต้าน นั่นอาจจะเป็นจุดเริ่มต้นของความล้มเหลวของพัฒนาการของโครงสร้างราคา และอาจเป็นจุดกลับตัวจุดสุดท้าย

สัญญาณนี้ไม่ได้บอกว่าราคาจะเกิดการกลับตัว แต่เป็นหนึ่งองค์ประกอบในการทำความเข้าใจเบื้องหลังของการเกิดกราฟราคา

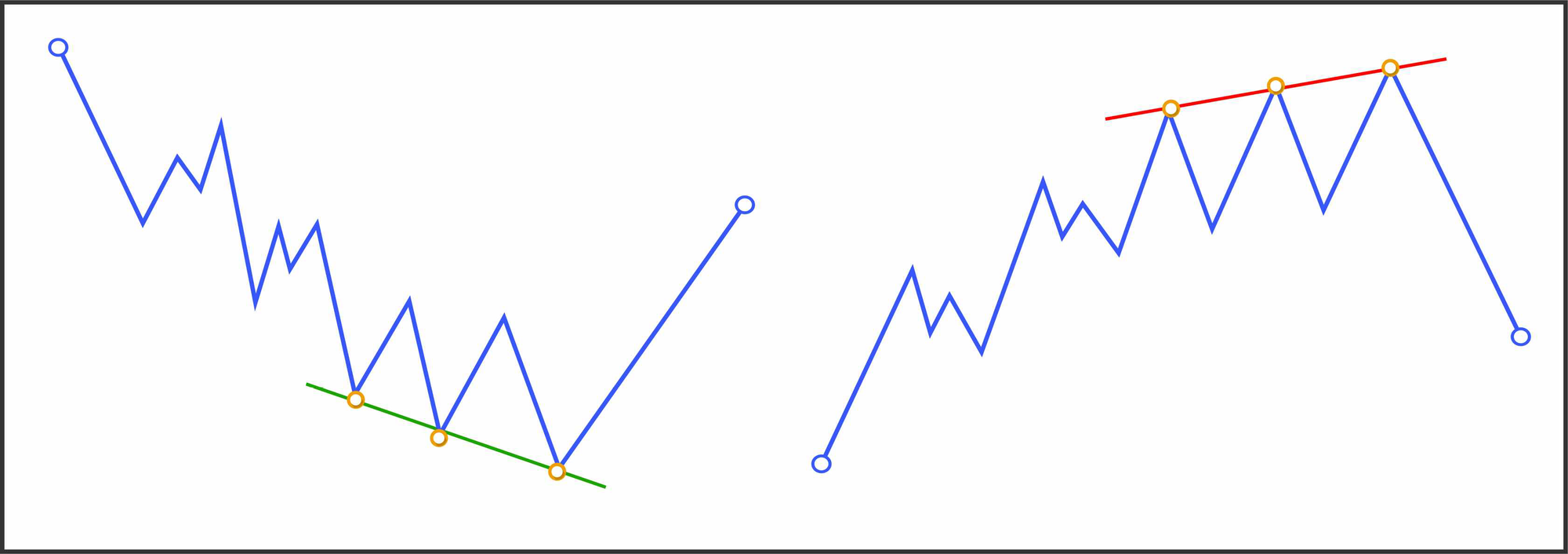

Shortening of the Thrust

Shortening of the thrust หรือ SOT คือรูปแบบของการเปลี่ยนทิศทาง เป็นเครืองมือวิเคราะห์ที่ Wyckoff ใช้ในการประเมินการสูญเสียโมเมนตัม ในขาขึ้นจะสังเกตุระยะของ new high เทียบกับ high ก่อนหน้า ส่วนในขาลงจะใช้การสังเกต new low เทียบกับ low ก่อนหน้า ถ้ามันเริ่มสั้นลงแสดงว่าโมเมนตัมในการเคลื่อนที่ลดลง

วิธีนี้จะมีความแม่นยำขึ้นเมื่อเส้นเทรนไลน์นั้นผ่านการทดสอบมาแล้วอย่างน้อย 3 ครั้ง หากเกิด SOT และปริมาณการซื้อขายเพิ่มขึ้น ในขาขึ้นแสดงว่าเกิดแรงต้านเพิ่มขึ้นอย่างมีนัย แต่หากตลาดอยู่ในขาลงแสดงว่าความต้องการนั้นเพิ่มมากขึ้น ความพยายามกับผลลัพท์ที่เกิดขึ้นเริ่มไม่สอดคล้องกัน กล่าวคือมีความพยายามในการลักดันราคาให้วิ่งไปในทิศทางเดิมมากขึ้น แต่ผลลัพท์ที่ได้นั้นน้อยลง

ในทางกลับกัน หากเกิด SOT แต่ปริมาณการซื้อขายนั้นไม่เพิ่มขี้น เป็นการสะท้อนให้เห็นถึงความอ่อนแรง หากเกิดในภาวะตลาดหมี แสดงว่าฝ่ายขายเริ่มถอนตัวจากตลาด แต่หากเกิดในตลาดที่สภาวะกระทิง แสดงว่าฝ่ายซื้อเริ่มถอนตัวออกจากตลาด

โครงสร้างราคาตามหลัก Wyckoff นั้น ส่วนใหญ่จะเป็นการวิเคราะห์โครงสร้างราคาของกราฟในแนวนอน แต่ในความเป็นจริง โครงสร้างราคานั้นไม่ได้มีเพียงแนวนอนเท่านั้น

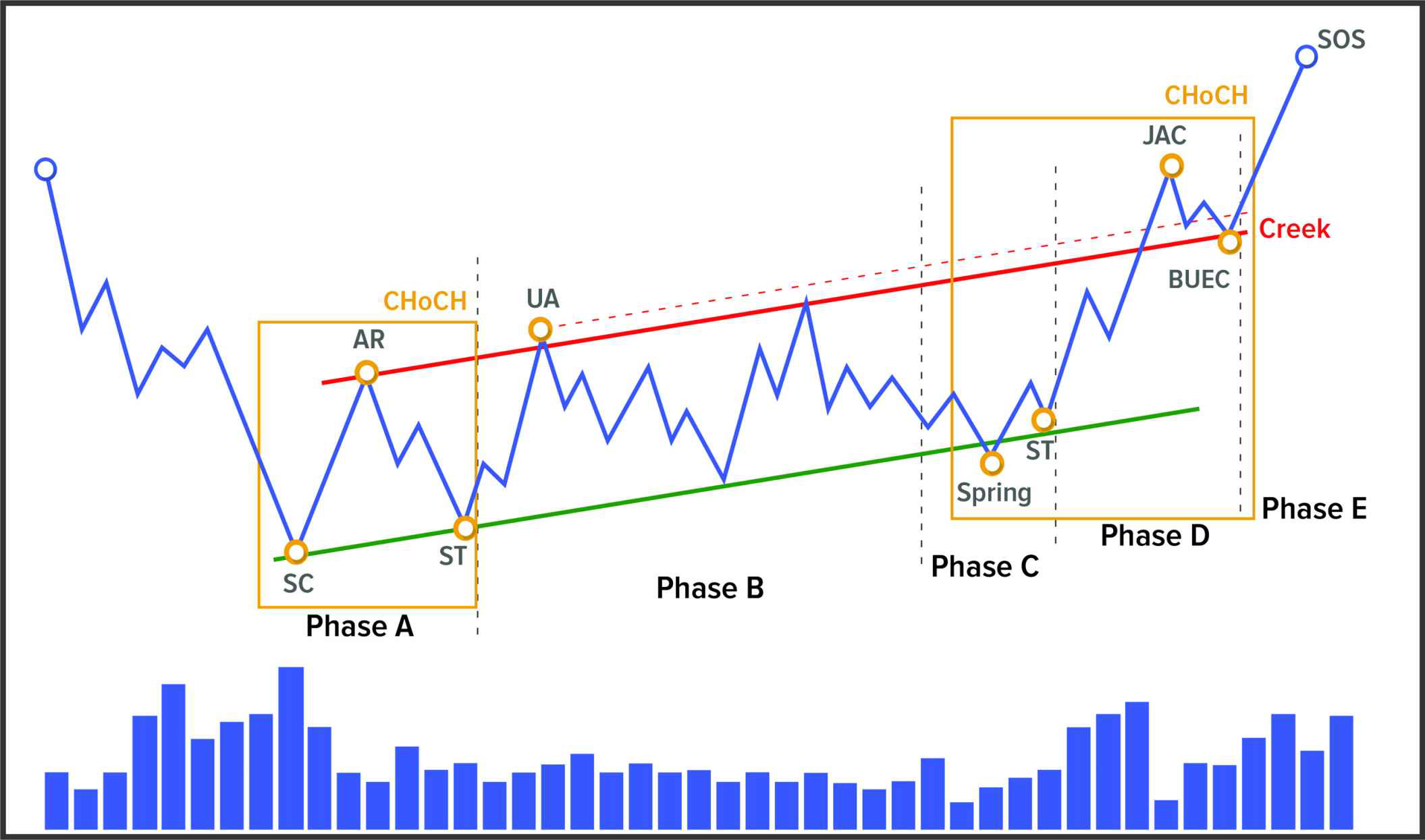

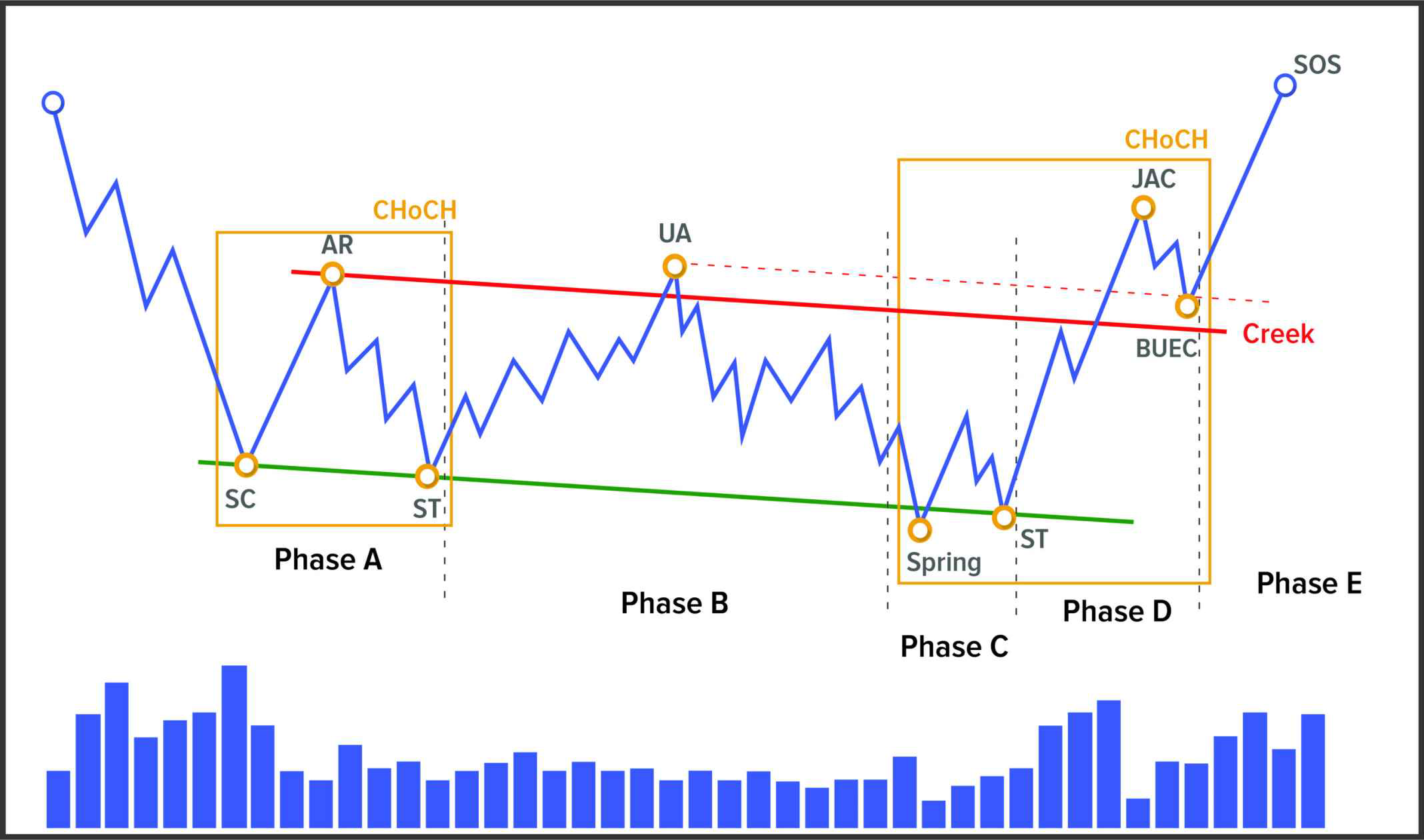

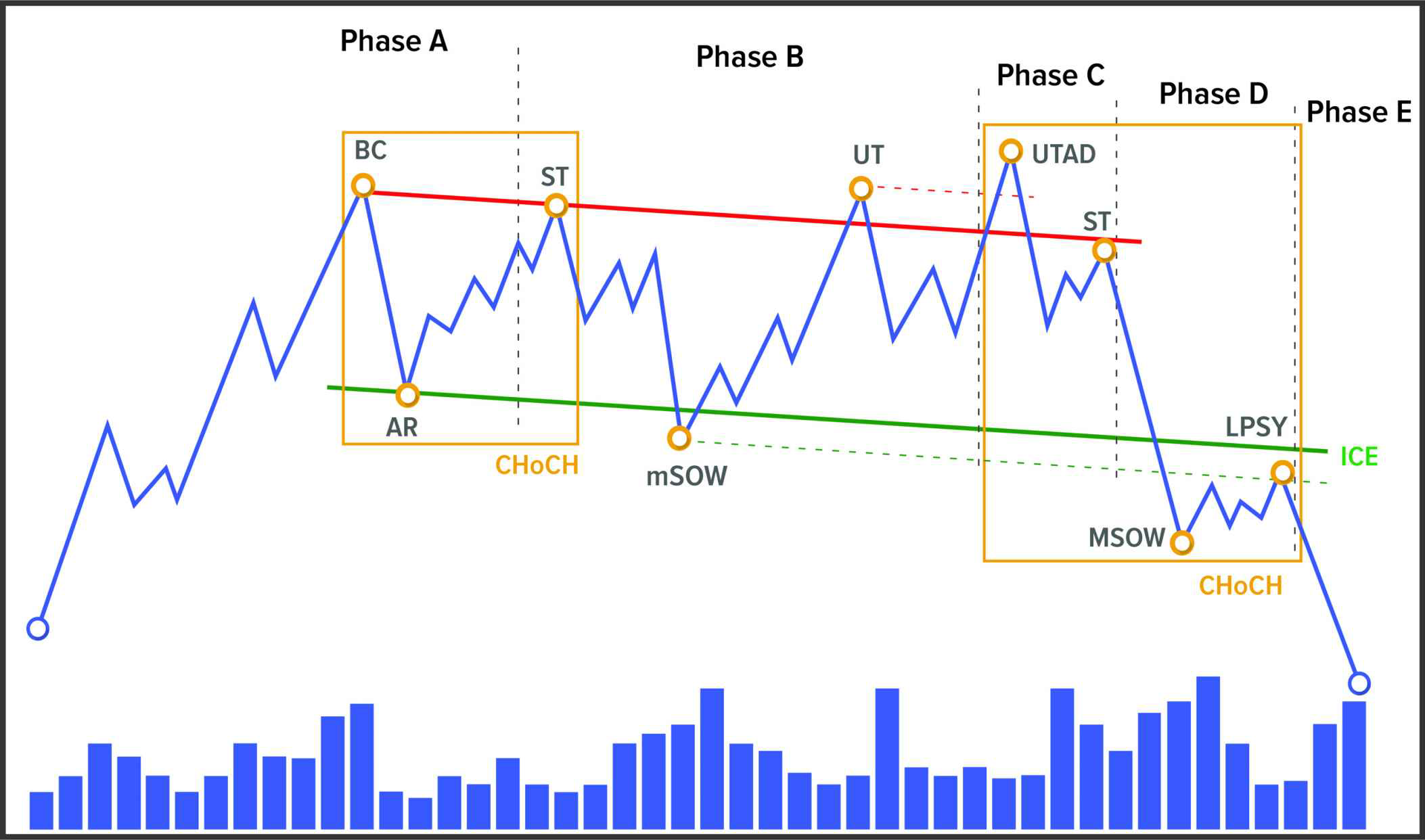

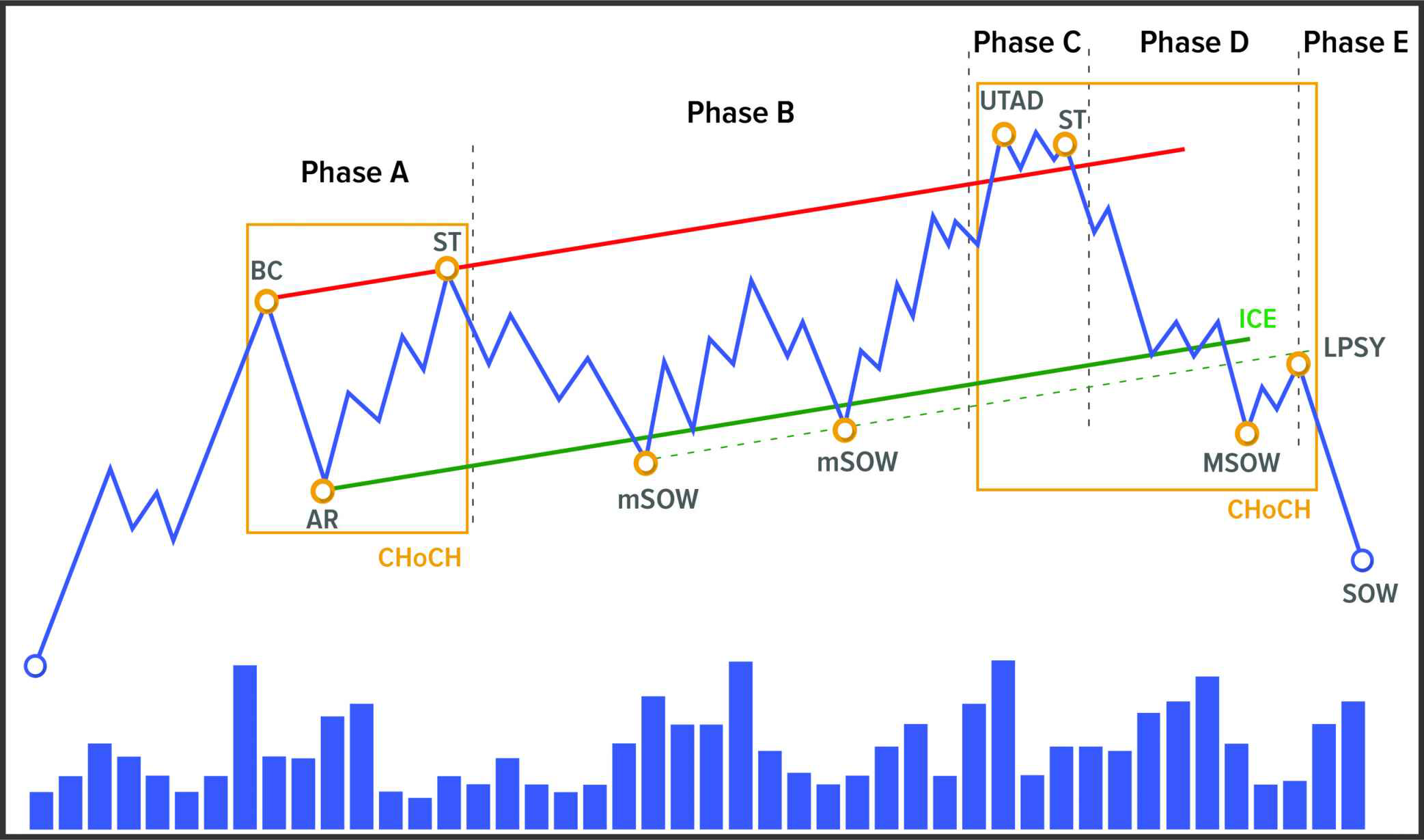

Sloping Structures

ถึงแม้ว่าโครงสร้างราคาแบบนี้จะดูยากกว่าแบบแนวนอน แต่พัฒนาการทุกอย่างนั้นเหมือนกันกับโครงสร้างราคาแบบแนวนอน ถ้าโครงสร้างเฉียงขึ้นนั้นแสดงให้เห็นว่าฝ่ายซื้อกำลังควบคุมตลาด ในทางตรงกันข้าม ถ้าเฉียงลงแสดงว่าฝ่ายขายเป็นคนคุมตลาด

โครงสร้างแบบเฉียงนั้นมีอยู่ประมาณ 4 แบบ