Wyckoff in Depth - Part V

Events

เหตุการณ์ในเกิดในช่วง Accumulation และ Distribution นั้นแทบจะเหมือนกันทั้งหมด แตกต่างเพียงแต่ชื่อที่ใช้เรียกเท่านั้น

Preliminary Stop เป็นจุดแรกที่หยุดการเคลื่อนไหวของเทรน เป็นสัญญาณที่บ่งบอกว่าเทรนกำลังมาถึงจุดสิ้นสุด

Climax จุดสูงสุด/ต่ำสุดของเทรน

Reaction เป็นสัญญานที่บ่งบอกการเปลี่ยนแปลงของอารมณ์ตลาด

Test เป็นการประเมินความพยายามของเทรดเดอร์ที่พยายามจะผลักดันราคาไปในทิศทางใดทิศทางหนึ่งในช่วงเวลาหนึ่ง

Shaking เป็นจังหวะสำคัญสำหรับการวิเคราะห์โครงสร้าง เป็นการหลอกที่เกิดขึ้นก่อนการเปลี่ยนแปลงของแนวโน้มราคา

Breakout เป็นหลักฐานที่บ่งชี้ให้เห็นถึงความพร้อมของรายใหญ่ ในการผลักดันราคาออกจากกรอบ

Confirmation ถ้าการวิเคราะห์ถูกต้อง การแหกกรอบ TR จะเป็นสิ่งที่สามารถใช้ยืนยันได้ว่า รายใหญ่กักตุนหุ้นครบและพร้อม support การเคลื่อนไหวราคาหลังจากนี้

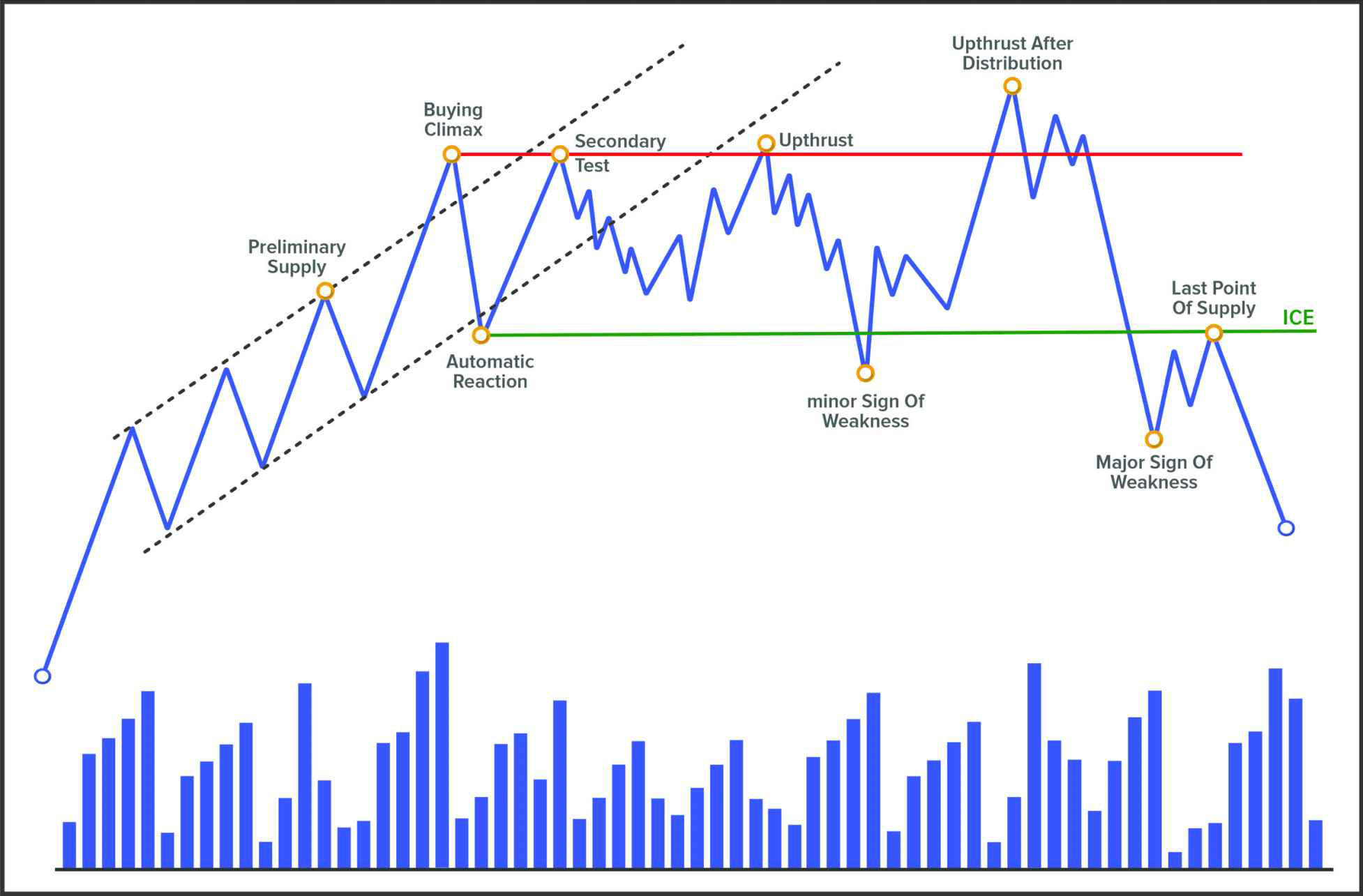

PRELIMINARY STOP

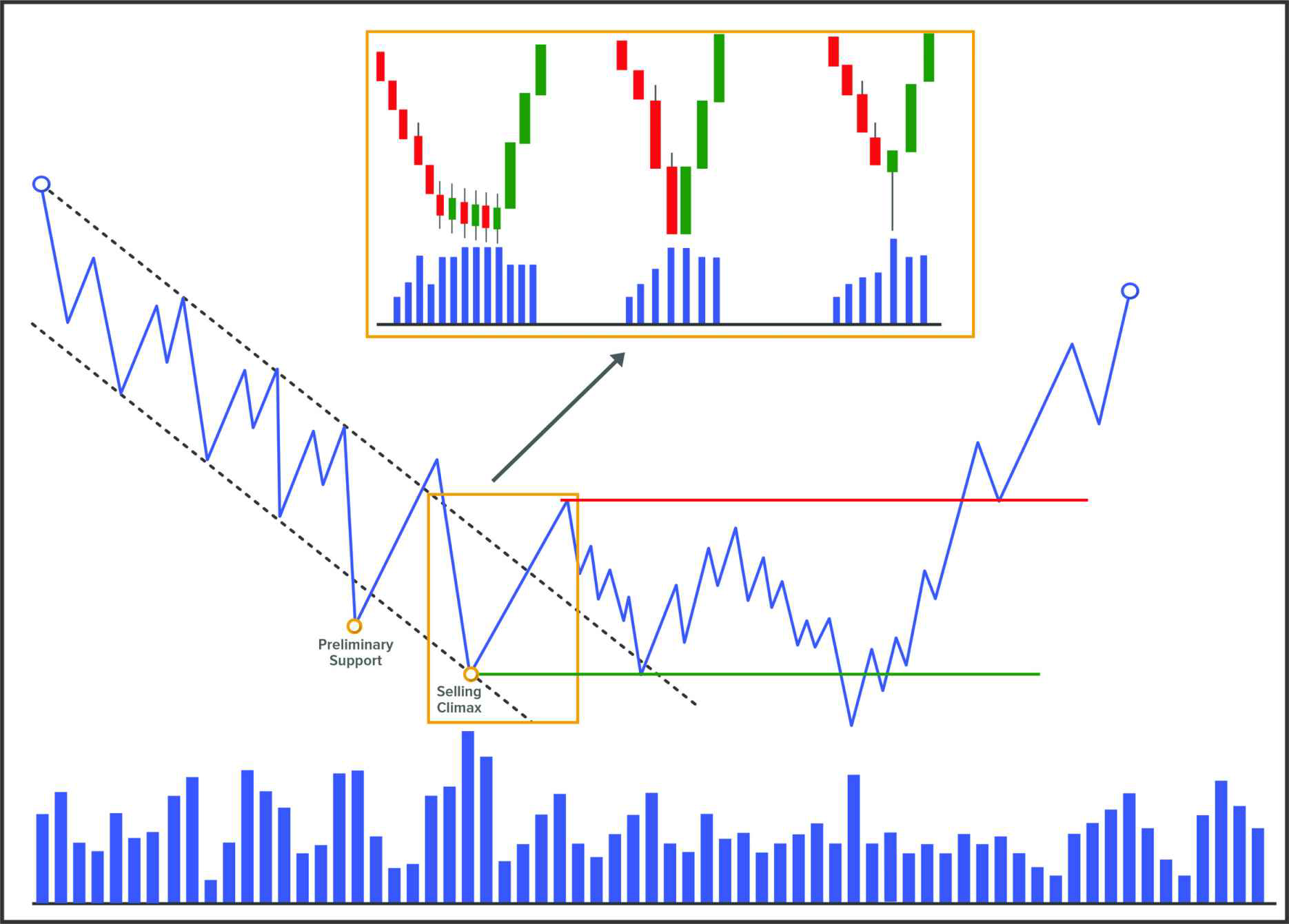

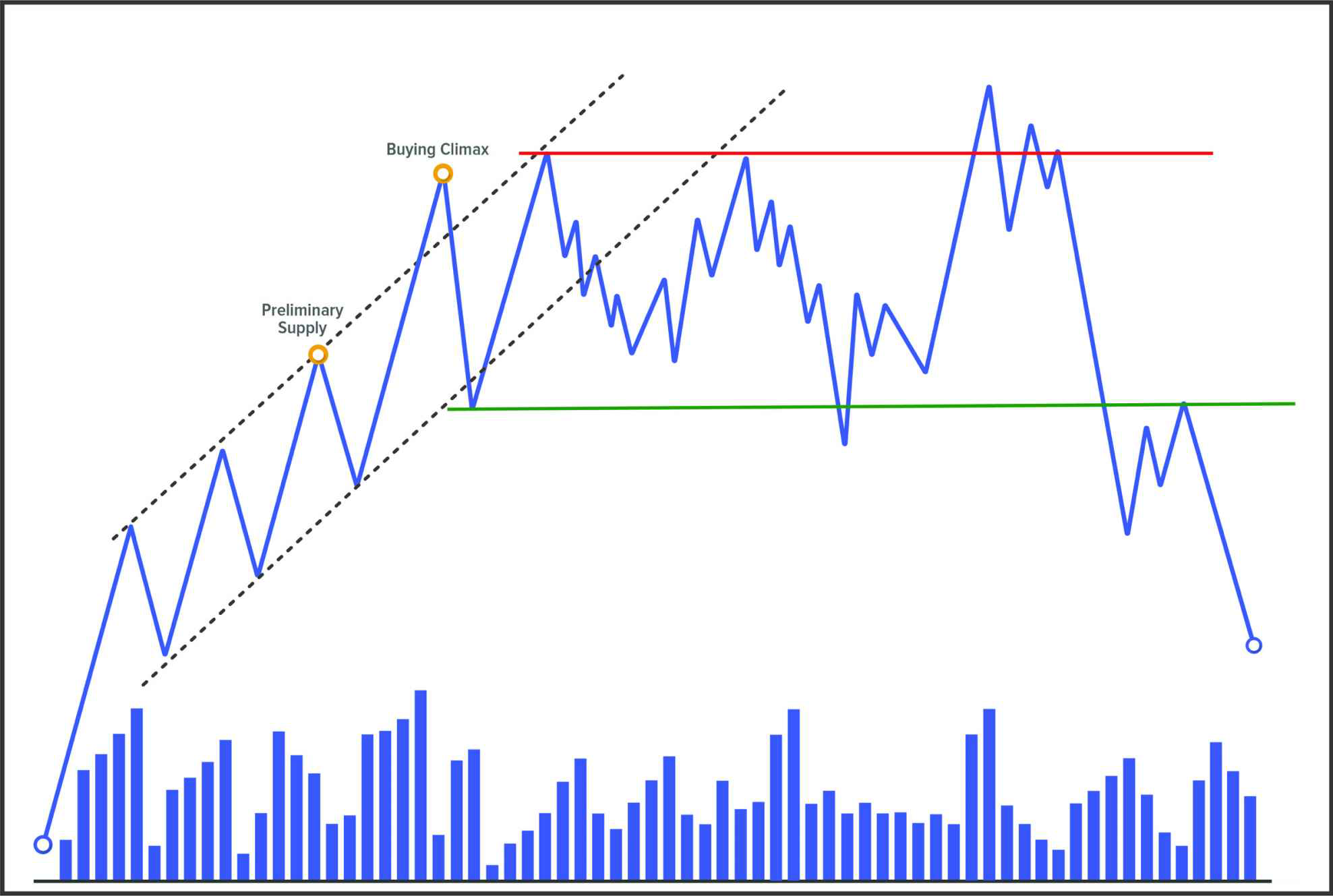

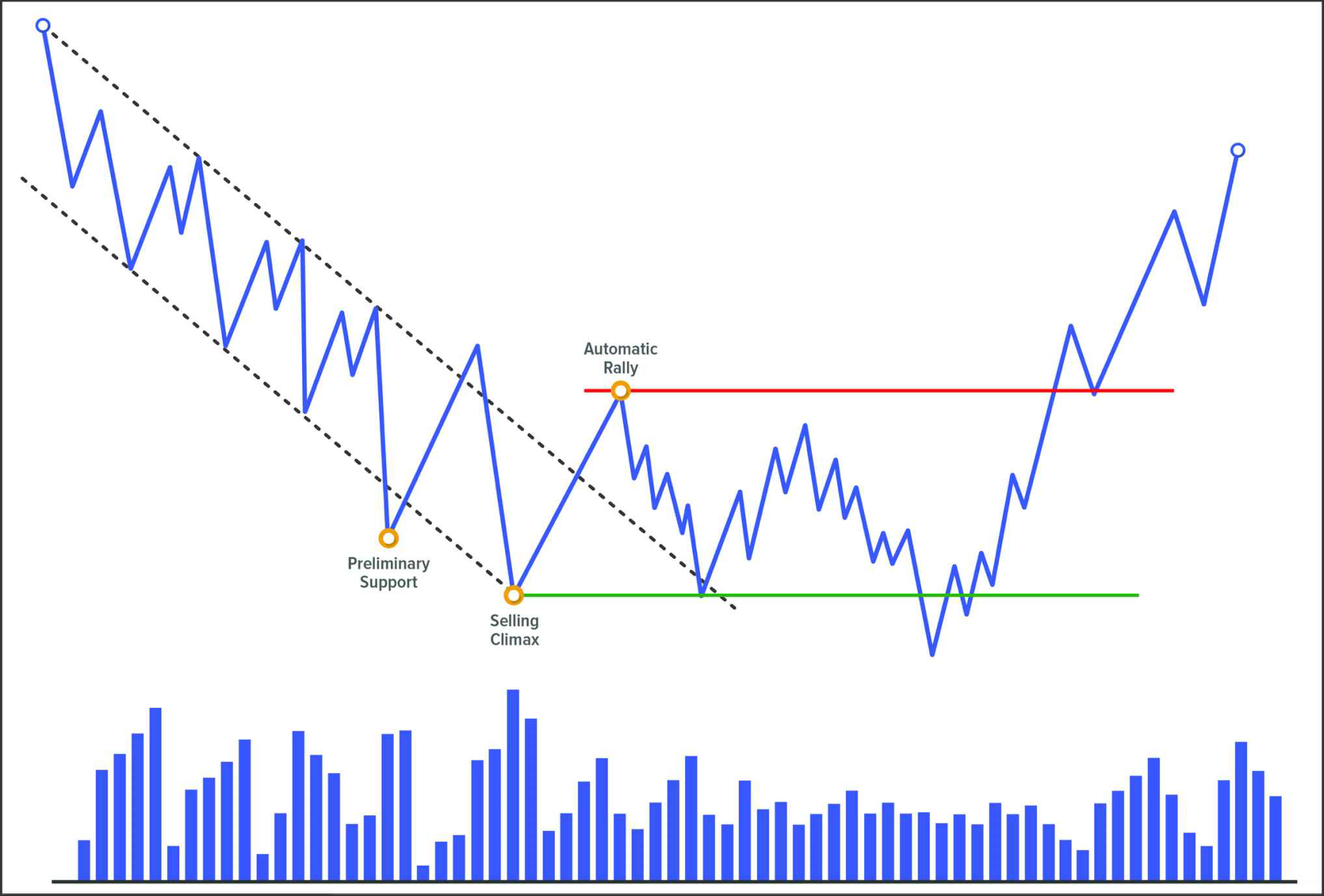

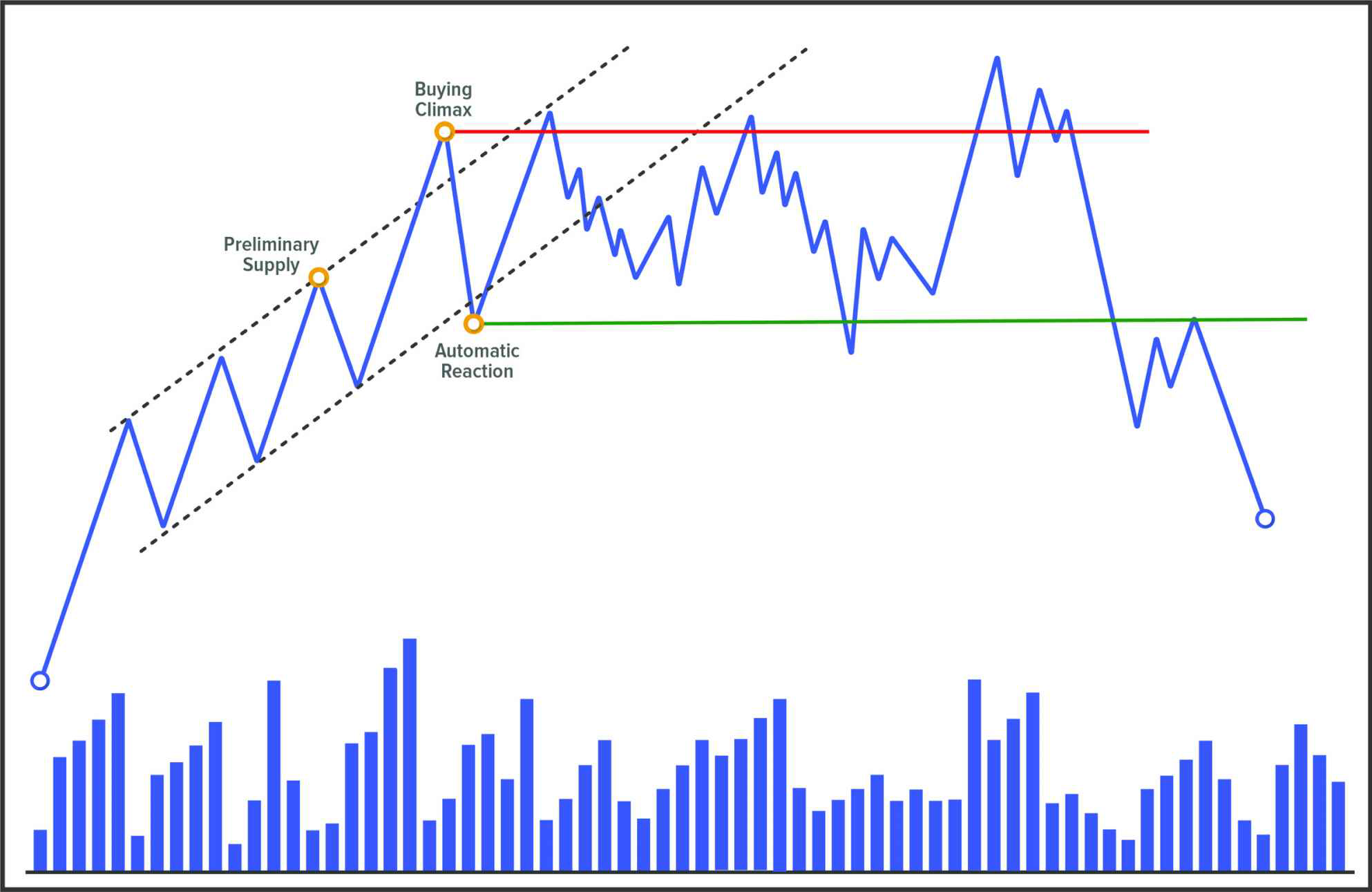

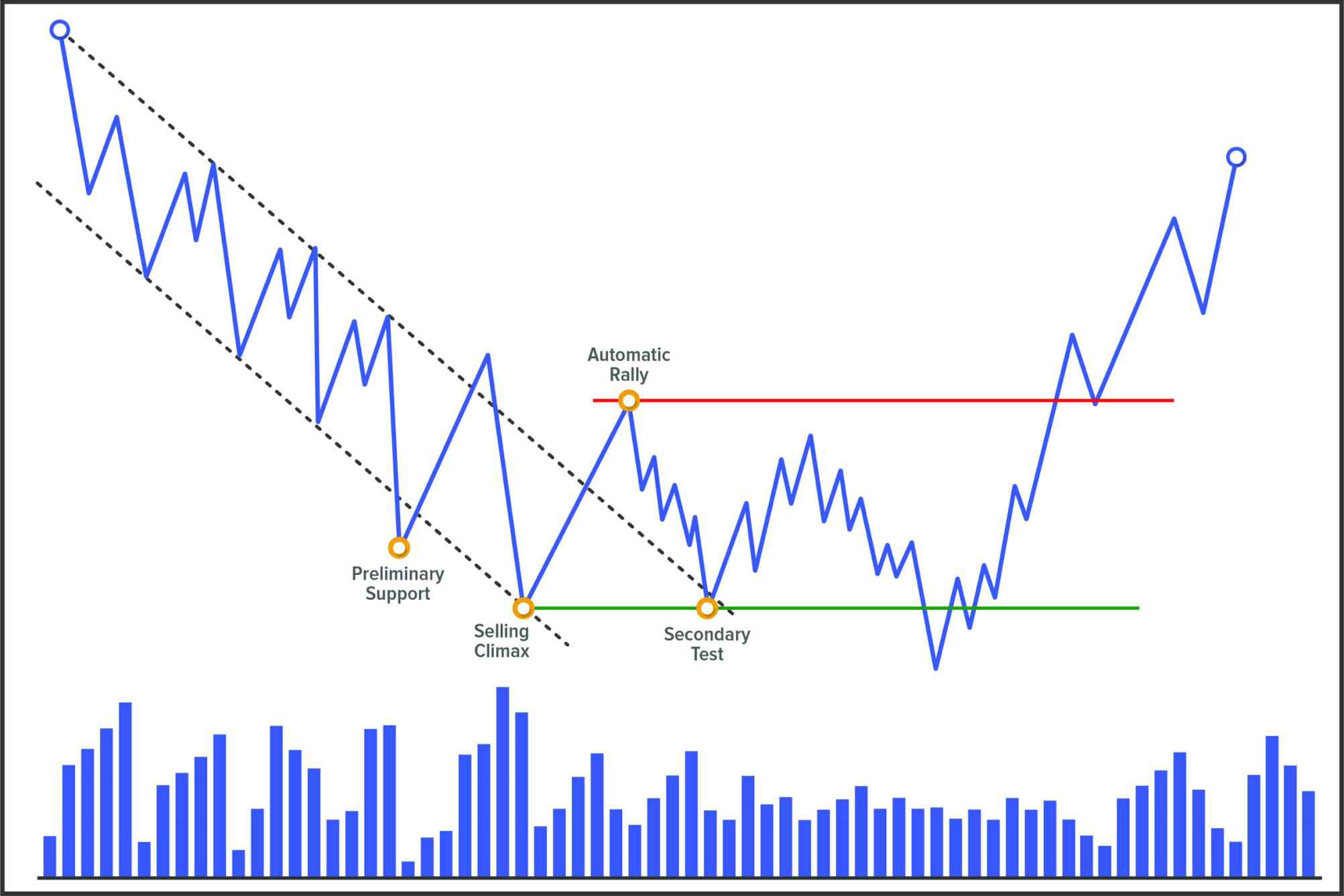

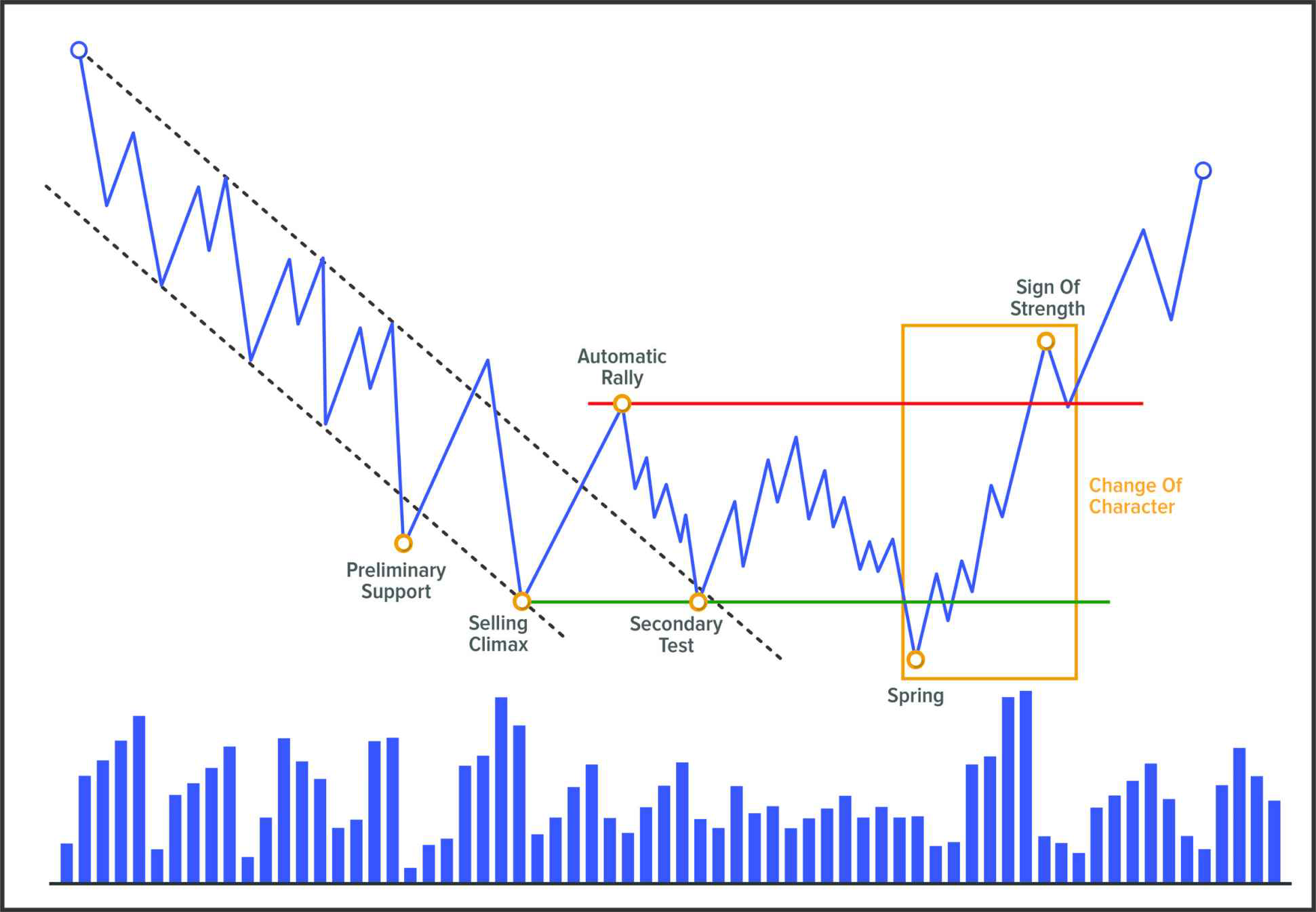

Preliminary Stop เป็นจุดเริ่มต้นของ phase A ถ้าเป็น Accumulation เรียกว่า Preliminary Support (PS) จะตามมาด้วย Selling Climax (PS), Automatic Rally (AR), และ Secondary Test (ST) รวมกันเป็นโครงสร้างที่บ่งบอกถึงจุดจบของเทรนขาลง และเข้าสู่งช่วง Sideway แต่ถ้าเป็นช่วง Distribution จะเรียกว่า Preliminary Supply (PSY) ซึ่งจะตามมาด้วย ฺBuying Climax (BC), Automatic Reaction (AR) และ Secondary Test (ST) รวมกันเป็น Phase A บ่งบอกถึงการเปลี่ยนจากเทรนขาขึ้นเป็น Sideway

Preliminary Stop นั้นไม่จำเป็นต้องเป็นแท่งเทียนเดียวที่มาพร้อมกับ Volume แต่อาจจะเป็นกลุ่มแท่งเทียนสั้น ๆ ที่มี Volume สูงต่อเนื่องกันก็ถือเป็น PS ได้เช่นกัน

จิตวิทยาเบื้องหลังจุด Preliminary Stop

สำหรับตลาดแล้ว มีผู้ซื้อย่อมมีผู้ขาย ลองคิดดูว่า ณ จุดนี้ เทรดเดอร์ที่เก่งกับเม่าต่างทำอะไรกัน หลังจากที่ราคาลงมาถึงจุดที่เหมาะสม รายใหญ่จะเริ่มสะสมหุ้นในขณะเดียวกันเม่าจะเป็นผู้ที่ช่วยส่งเสริมโดยการขายหุ้นให้ ถ้าไม่มีเม่าขายหุ้นตลาดย่อมไม่มีสภาพคล่องและรายใหญ่ย่อมไม่สามารถสะสมหุ้นได้ โดยลักษณะของเม่านั้นมีดังนี้

- พวกโลภมาก คือกลุ่มคนที่กลัวตกรถ

- พวกกลัวจัด คือกลุ่มที่มีหุ้นในมือและทนขาดทุนมานาน ความอดทนนั้นไกล้ถึงขีดสุด หลังจากที่เห็นราคาลงอย่างต่อเนื่อง ความกลัวจะเพิ่มมากขึ้นเรื่อย ๆ และเมื่อถึงที่สุดเม่าเหล่านั้นก็ตัดสินใจทิ้งหุ้นออกไป

- พวกเม่าฉลาด คือกลุ่มคนที่มองเห็นสัญญาณการเปลี่ยนแปลง แต่ยังไม่แม่นยำพอ ทำให้เข้าสู่ตลาดเร็วไป ความผันผวนจะทำให้ต้อง Stop Loss ออกจากตลาดไป

PRELIMINARY SUPPORT

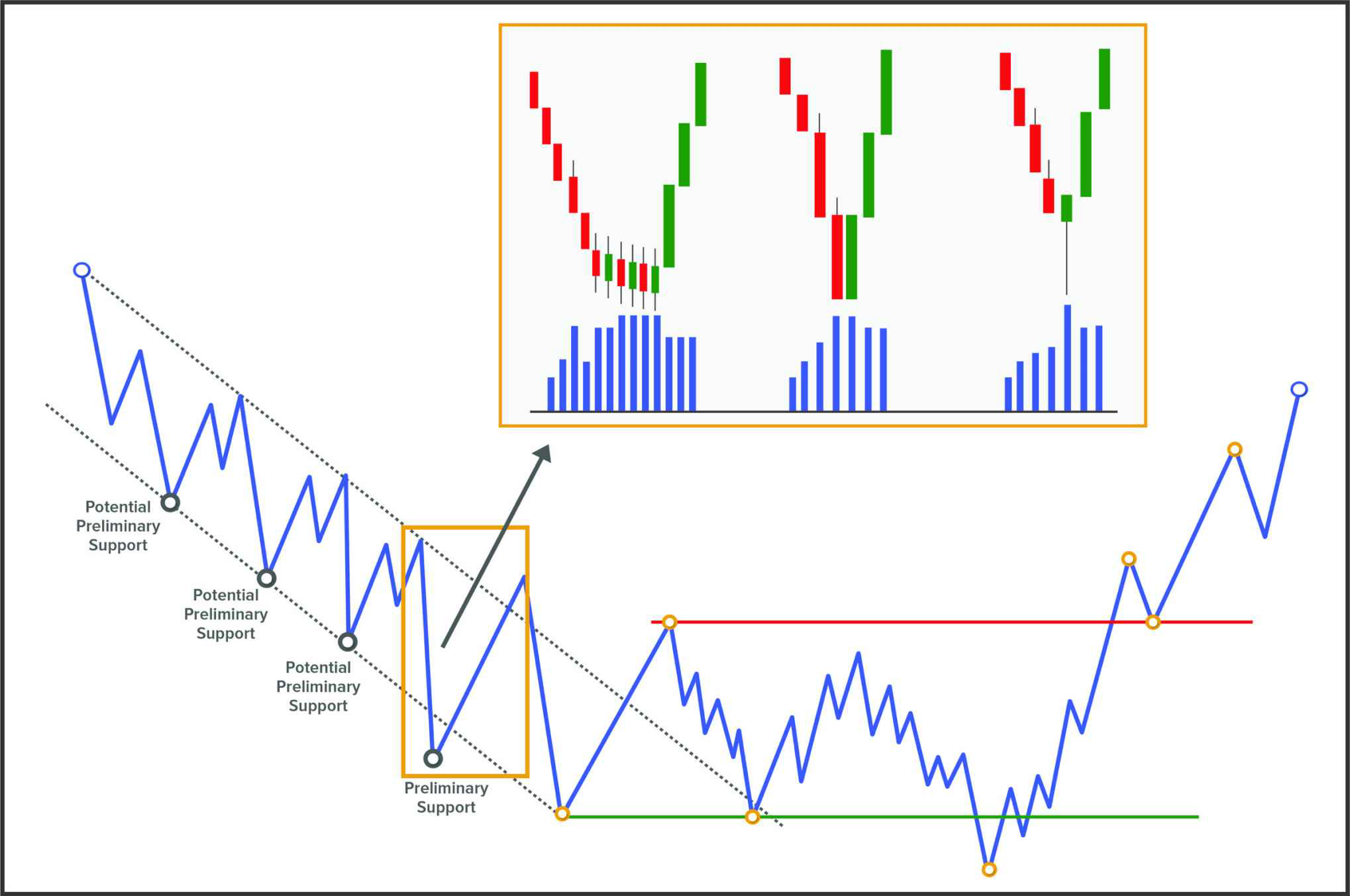

ราคาหุ้นนั้นมีโมเมนตั้ม ถ้ามันอยู่ในเทรนแล้วมันไม่สามารถหยุดได้ทันทีทันใด ดังนั้น Preliminary Support จึงไม่ได้มีแค่ครั้งเดียว มันจะเกิดขึ้นซ้ำ ๆ จนกว่ามันจะหยุดเทรนสำเร็จ

Preliminary Support แต่ละครั้งนั้นแสดงให้เห็นการปล่อยหุ้นของรายใหญ่สู่ตลาด และในช่วงท้าย ๆ จะเริ่มไม่มีใครอยากขาย ดังนั้น Preliminary Support ที่เป็นจุดสุดท้ายของเทรนจริง ๆ อาจจะไม่มี Volume peak มากนัก

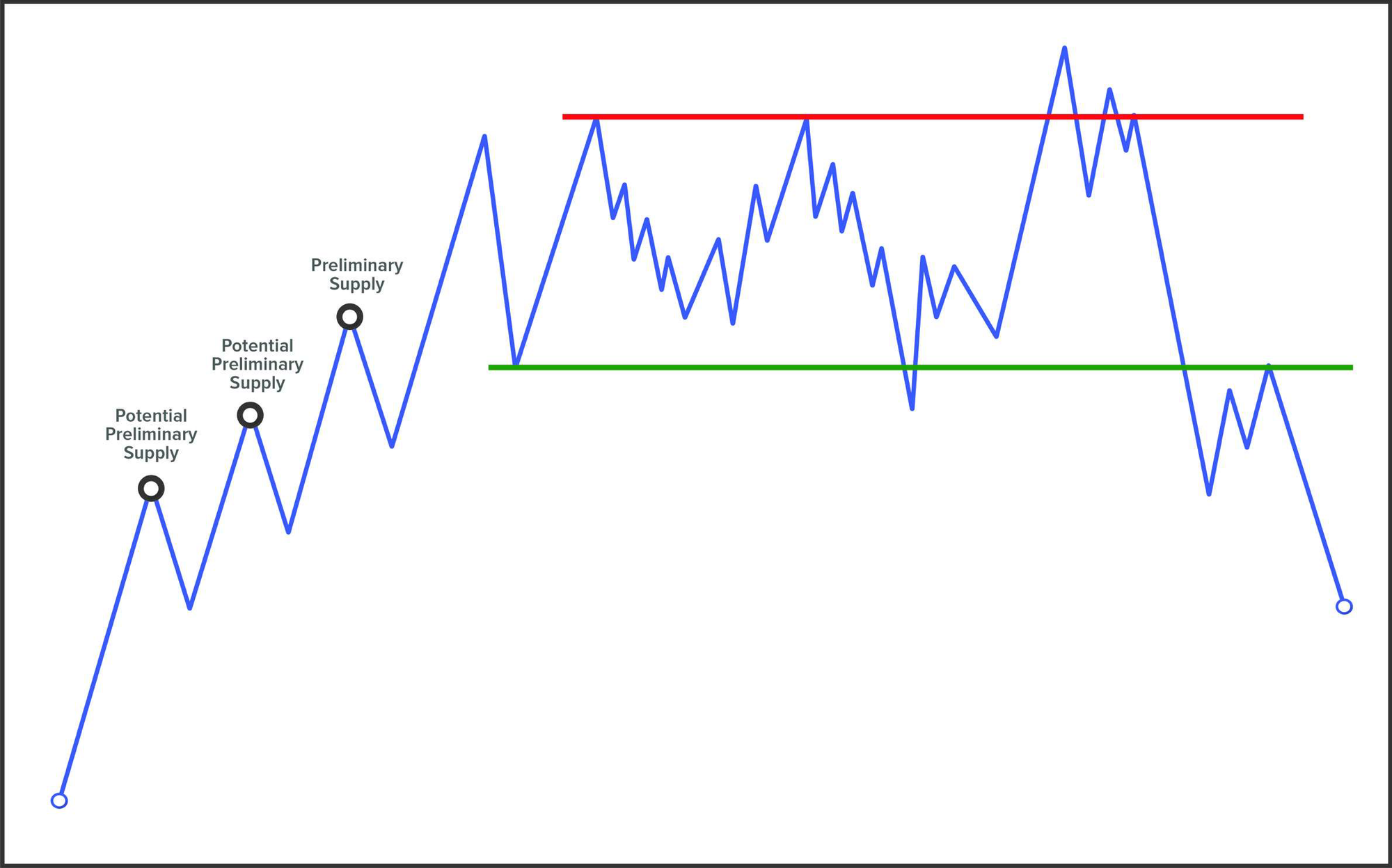

PRELIMINARY SUPPLY

Preliminary Supply ก็เหมือนกันมันไม่ได้เกิดขึ้นครั้งเดียวแล้วสามารถหยุดเทรนได้เลย ความพยายามแต่ละครั้งก่อนหน้าที่จะเกิด Preliminary Supply จริง ๆ ก็ถือเป็น Preliminary Supply เช่นกัน

แต่ละครั้งที่เกิด Preliminary Supply นั้นสะท้อนให้เห็นความพยายามที่จะดันราคาให้สูงขึ้น และเมื่อราคาเดินทางมาถึงจุดที่สูงมากพอ จะเริ่มไม่มีใครอยากดันต่อ ดังนั้น ณ จุดที่เกิด Preliminary Supply จริงอาจจะไม่ได้มีปริมาณการซื้อขายที่มากจนเห็นได้ชัด

CLIMAX

Climax เป็นเหตุการณ์ที่เกิดขึ้นต่อจาก Preliminary Support/Supply ถ้าเกิดในช่วง Accumulation เรียกว่า Selling Climax (SC) แต่ถ้าเกิดในช่วง Distribution เรียกว่า Buying Climax (BC) มีความเป็นไปได้สองอย่างหลังเกิด Climax หนึ่งคือเกิดการสะท้อนกลับของราคาหรือ Automatic Rally/Reaction สองคือราคาหุ้นวิ่งออกข้าง ถ้าเป็นกรณีแรกมันจะตามมาด้วย Secondary Test แต่ถ้าเป็นกรณีที่สอง โอกาสที่ราคาจะไหลต่อไปในทิศทางเดียวกันกับเทรนก่อนหน้าสูงกว่า ดังนั้นจะเป็น Climax ต้องตามมาด้วย Automatic Rally/Reaction และ Secondary Test

Climax นั้นไม่ใช่จุดสูงสุดหรือต่ำสุดของราคา ในระหว่างที่ราคาวิ่งออกข้าง จะมีการวิ่งไปทดสอบกรอบแนวรับแนวต้านที่เกิดขึ้น ณ จุด AR และการทดสอบบางครั้งอาจจะทะลุกรอบออกไป แต่ท้ายที่สุดราคาจะวกกลับมาอยู่ในกรอบ

หลักการนี้นำไปดัดแปลงใช้ได้หลายอย่าง ขึ้นอยู่กับราคาและปริมาณการซื้อขาย สำหรับการวิเคราะห์ราคาและปริมาณการซื้อขาย ส่วนใหญ่เชื่อว่าช่วงราคาต้องกว้างและปริมาณการซื้อขายต้องเพิ่มสูงขึ้น ถึงแม้ความเชื่อนี้จะถูกแต่มันยังไม่ครบเพราะมันยังสามารถแสดงออกมาในรูปแบบอื่นได้ เช่นกลุ่มของแท่งเทียนสั้น ๆ แต่ปริมาณการซื้อขายสูงกว่าปกติ หรือแท่งเทียนที่ทิ้งหางยาวพร้อมกับปริมาณการซื้อขายที่สูงมากกว่าปกติมาก สิ่งเหล่านี้ล้วนเป็นร่องรอยของรายใหญ่ในตลาด

เราอาจจะมองไม่ออกว่ามันเป็นจุด Climax ในตอนต้น แต่มันจะเห็นเด่นชัดขึ้นมาเมื่อ Automatic Rally/Reaction และ Secondary Test ปรากฏขึ้น

จิตวิทยาเบื้องหลัง Climax

เป็นธรรมชาติของตลาด เมื่อมีคนขาย ย่อมมีคนซื้อ ดังนั้นคำถามคือ ณ จุด Selling Climax กับ Buying Climax ใครเป็นคนซื้อและใครเป็นคนขาย ด้วยตรรกะนี้เราจะมองเห็นว่าคนที่ซื้อในจุด Selling Climax หรือขายในจุด Buying Climax นั้นต้องเป็นรายใหญ่ที่มีอำนาจซื้อขายสูง สามารถจะหยุดการขึ้นหรือลงของราคาหุ้นได้ ส่วนคนที่ทำหน้าที่เสริมสภาพคล่องให้กับตลาดนั้นคือเม่า

สิ่งที่เราควรทำเมื่อมองเห็นเหตุการณ์นี้เกิดขึ้นคือ หนึ่งเลิกคิดที่จะเทรดตามเทรนก่อนหน้า สองคือปิดทำกำไรถ้ามีเปิด position ไว้ แต่ไม่แนะนำให้เปิด position เพราะความเสี่ยงค่อนข้างสูง แต่สำหรับผู้ที่เชี่ยวชาญ อาจจะถือโอกาสนี้เปิด position สั้น ๆ เพื่อทำกำไรในช่วง Automatic Rally/Reaction ได้

Selling Climax

Selling Climax เป็นเหตุการณ์ที่มีเบื้องหลังเหมือนกับ Preliminary Support ทั้งในแง่ของกราฟราคาและจิตวิทยา เราจะมอง Preliminary Support ว่าเป็น Selling Climax ก่อนจนกว่าเหตุการณ์ที่เหลือใน Phase A (Automatic Rally, Secondary Test) จะเกิดจนครบ

เมื่อราคาหุ้นตกลงมาเป็นระยะเวลาหนึ่ง มันจะถึงจุดที่ตลาดมีแต่ข่าวร้าย และราคาหุ้นเริ่มดึงดูดความสนใจของรายใหญ่ให้เริ่มเข้ามาสะสมหุ้น (Note: ลองนึกภาพดูว่าในขณะที่ตลาดมีแต่ข่าวดี ราคาหุ้นกลับตกลงเรื่อย ๆ ในทางตรงกันข้ามขณะที่ตลาดเต็มไปด้วยข่าวร้าย แต่ทำไมราคาหุ้นถึงหยุดลง ซึ่งมันย้อนแย้งกัน แสดงให้เห็นความผิดปกติ) ดังนั้น Selling Climax จึงเป็นสัญญาณที่สำคัญมาก เพราะมันเป็นหลักฐานที่แสดงให้เห็นการเข้าสู่ตลาดของรายใหญ่ที่ชัดเจนที่สุด

สิ่งสำคัญอีกอย่างหนึ่งของ Selling Climax ตามหลักการของ Wyckoff คือมันเป็นตัวกำหนดกรอบแนวรับของ TR หรือ Trading Rang และเนื่องจากมันเป็นจุดต่ำสุดของเทรนขาลงมันจึงเป็นแนวรับที่สำคัญ

ในการหยุดของเทรนขาลงนั้น นอกจาก Selling Climax แล้วยังมี Selling Exhaustion คือการจบเทรนด้วยกลุ่มแท่งเทียนที่สั้นกว่าปกติพร้อมกับปริมาณการซื้อขายที่น้อยกว่าปกติเนื่องจากแรงขายหายไปจากตลาด

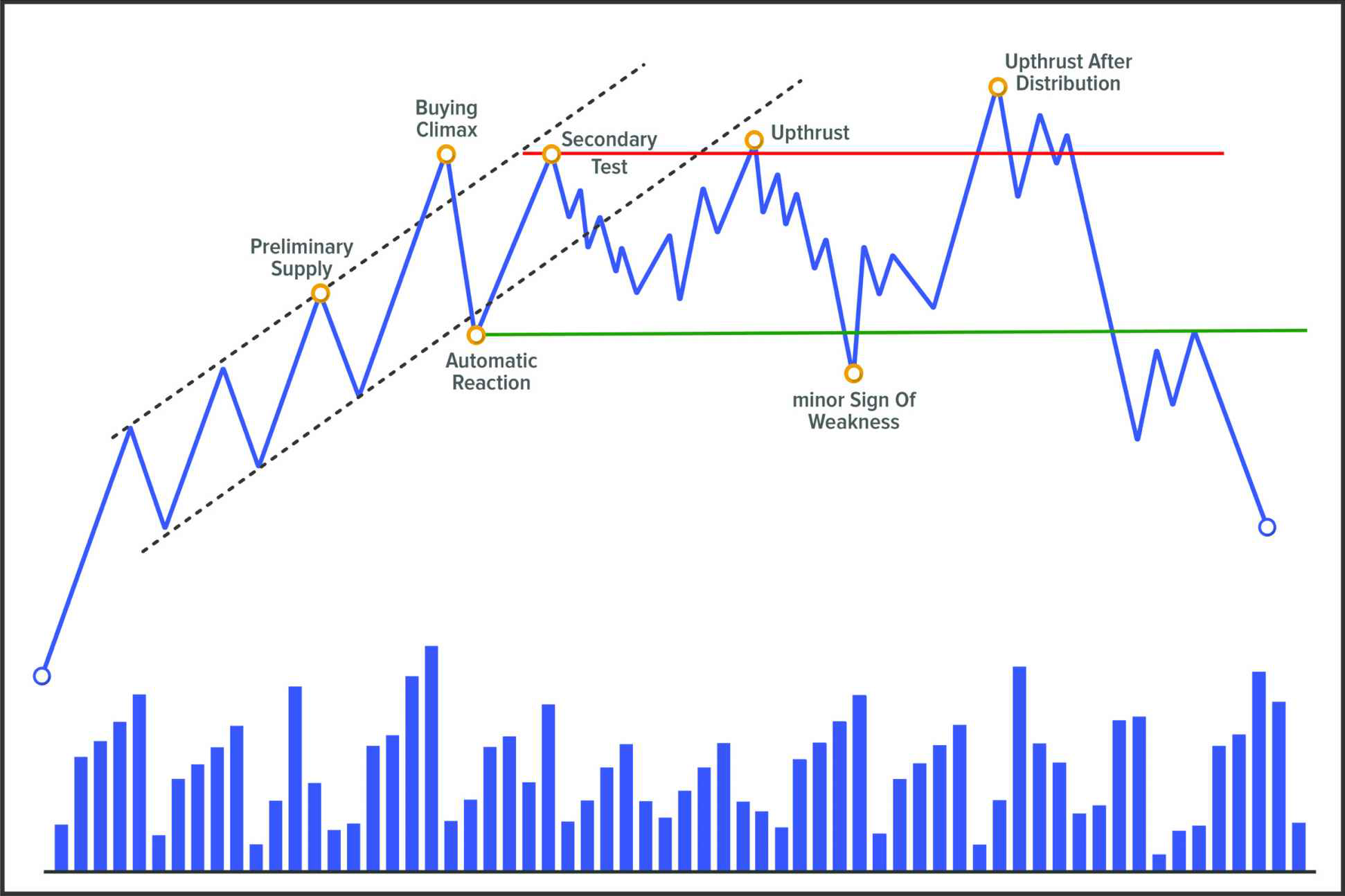

BUYING CLIMAX

Buying Climax เป็นเหตุการณ์ที่เกิดขึ้นหลัง Preliminary Supply สะท้อนให้เห็นความอ่อนแอของตลาด หลังจากที่ราคาขึ้นมาเป็นระยะเวลาหนึ่ง จะเป็นช่วงที่ตลาดมีแต่ข่าวดี แต่มันคือเวลาที่เทรดเดอร์รายใหญ่เริ่มปิด Position Buy กระจายหุ้นในมือออกไปให้เม่า มันเป็นกับดักที่หลอกให้เม่าเข้ารับหุ้น ไม่ว่าแรงซื้อจะเยอะแค่ไหนแต่ราคากลับไม่วิ่งเพราะมันถูกบลอคด้วยคำสั่งขายที่ถูกป้อนเข้าสู่ตลาดอย่างต่อเนื่อง

การเกิดขึ้นของ Buying Climax ช่วยให้เรากำหนดแนวต้านกรอบบน TR หรือ Trading Rang ซึ่งเป็นแนวต้านที่สำคัญ จิตวิทยาเบื้องหลัง Buying Climax นั้นไม่ต่างอะไรกับ Preliminary Supply สิ่งเดียวที่แตกต่างคือการหยุดของเทรนขาขึ้น พูดอีกอย่างคือ Preliminary Supply คือ Buying Climax ที่ไม่สำเร็จ ไม่สามารถหยุดเทรนขาขึ้นได้นั่นเอง

Buying Climax นั้นจะเป็นเพียงสมมติฐาน จนกว่าจะเกิด Automatic Reaction และ Secondary Test มายืนยัน

ในเทรนขาขึ้นนั้นไม่ได้มีเพียง Buying Climax อย่างเดียว ในบางกรณีจะมีสิ่งที่เรียกว่า Buying Exhaustion ซึ่งเป็นการทำจุดสูงสุดแต่มีปริมาณการซื้อขายที่น้อยลงผิดปกติ โดยจะสะท้อนออกมาในรูปแบบกลุ่มแท่งเทียนสั้น ๆ ที่มีปริมาณการซื้อขายลดลงอย่างต่อเนื่อง สาเหตุนั้นเกิดจากแรงซื้อที่หายไปจากตลาดเมื่อราคาขึ้นมาถึงระดับหนึ่ง

REACTION

Reaction คือแรงปฏิกิริยาสะท้อนกลับของ Buying/Selling Climax เป็นการยืนยันการเปลี่ยนพฤติกรรมของหุ้น (Change of Character) หรือ ChoCh บ่งบอกถึงการสิ้นสุดของเทรนก่อนหน้า ซึ่งจะถูกยืนยันด้วย Secondary Test อีกที ระยะที่ราคาหุ้นสะท้อนกลับนั้นมีนัยที่สำคัญแตกต่างกัน เป็นหนึ่งในองค์ประกอบที่สำคัญที่ใช้วิเคราะห์พฤติกรรมของรายใหญ่ในตลาด ถ้าระยะของ Reaction นั้นสั้น ๆ และไม่มีปริมาณการซื้อขายที่สูงกว่าปกติ นั่นแสดงให้เห็นว่า ความตั้งใจในการผลักดันให้เกิดการเปลี่ยนแปลงทิศทางราคายังไม่มากพอ ถ้าเกิดในช่วงเทรนขาลง มันมีโอกาสที่จะเป็น ReDistribution มากกว่า Accumulation หรือถ้าเกิดในขาขึ้น มันมีโอกาสที่จะเป็น ReAccumulation มากกว่า Distribution

โดยทั่วไปแล้ว ปริมาณการซื้อขายในช่วงต้น Reaction นั้นจะสูงกว่าปกติและจะลดต่ำลงเรื่อย ๆ จนถึงจุดสูงสุดของ Reaction แท่งเทียนก็เช่นกัน ในตอนต้น Reaction นั้นจะยาวกว่าและสั้นลงเรื่อยๆ เมื่อราคายกสูงขึ้น

Automatic Rally ใช้สำหรับระบุโซนแนวต้านด้านบน ใช้ยืนยันการเกิดขึ้น Selling Climax ส่วน Automatic Reaction ใช้สำหรับกำหนดแนวรับด้านล่าง ใช้สำหรับยืนยันการเกิดขึ้นของ Buying Climax ก่อนหน้า

เมื่อมองจุด Climax และ Reaction ออกจะทำให้รู้ได้ว่าตลาดกำลังมีการเปลี่ยนแปลงหรือ ChoCh ทำให้สามารถคาดเดาได้ล่วงหน้าว่าจะมีการทำ Secondary Test ตามมาในไม่ช้า ซึ่งแน่นอนว่าเมื่อรู้ว่าจะเกิดอะไรขึ้น นั่นเท่ากับว่าเราเห็นโอกาสที่จะทำกำไร และสามารถวางแผนการเทรดได้ล่วงหน้า สำหรับเทรนขาลงให้ปรับ Timeframe ให้เล็กลงเพื่อมองหาโครงสร้าง Distribution ซึ่งบ่งบอกถึงจุดสิ้นสุดของ Automatic Rally และมองหา Secondary Test เมื่อเกิดการกลับตัวหลุดแนวรับ เพื่อเข้าเทรด สำหรับในตลาดขาขึ้นให้ปรับ Timeframe ให้เล็กลงเพื่อมองหาโครงสร้าง Accumulation ซึ่งบ่งบอกถึงการสิ้นสุดของ Automatic Reaction แล้วรอ Secondary Test เมื่อเกิดการกลับตัวทะลุแนวต้านขึ้นมาเพื่อเข้าเทรด

Automatic Rally

เป็นการ Rebound หลังเกิด Selling Climax เป็นสัญญาณแรกที่บ่งชี้ให้เห็นว่าฝ่ายซื้อเริ่มให้ความสนใจ เหตุการณ์นี้เป็นส่วนหนึ่งของ Phase A

เหตุผลหลักที่ทำให้เกิด Automatic Rally คือ

- ฝ่ายขายหมดแรง

- คนที่เปิด Position Short ด้านบนปิด Short ทำกำไร

- ฝ่ายซื้อมองเห็นเหตุการณ์ Climax ที่เกิดขึ้นก่อนหน้าและเริ่มเข้าสะสม

เมื่อเหตุการณ์ทั้งสามเกิดขึ้นพร้อมกัน ย่อมส่งผลให้ราคาหุ้นถูกดันให้สูงขึ้น ส่วนสาเหตุหลักของการสิ้นสุดของ Automatic Rally นั้นเป็นผลมาจากการที่กลุ่มคนที่ซื้อในช่วง Selling Climax ขายทำกำไรออกมา

Automatic Reaction

เป็นการดีดกลับของราคาหุ้นหลังจากที่ขึ้นมาเป็นระยะเวลาหนึ่ง เป็นเหตุการณ์ที่เกิดขึ้นหลัง Buying Climax เป็นสัญญาณแรกที่บ่งชี้ให้เห็นการปรากฏขึ้นของฝ่ายขาย

เหตุผลหลักที่ทำให้เกิด Automatic Reaction คือ

- ฝ่ายซื้อหมดแรง

- เทรดเดอร์ที่เปิด Position Buy ด้านล่างเริ่มปิด Position เพื่อทำกำไร

- เทรดเดอร์ที่มองเห็น Buying Climax ก่อนหน้าเข้าสู่ตลาด

เมื่อทั้งสามอย่างเกิดขึ้นพร้อมกันย่อมส่งผลให้ราคาหุ้นลดต่ำลงมา ส่วนเหตุผลที่ Automatic Reaction สิ้นสุดคือการที่เทรดเดอร์ที่เปิด Position Short ไว้ในตอน Buying Climax ปิด Position ทำกำไร

TEST

Secondary Test

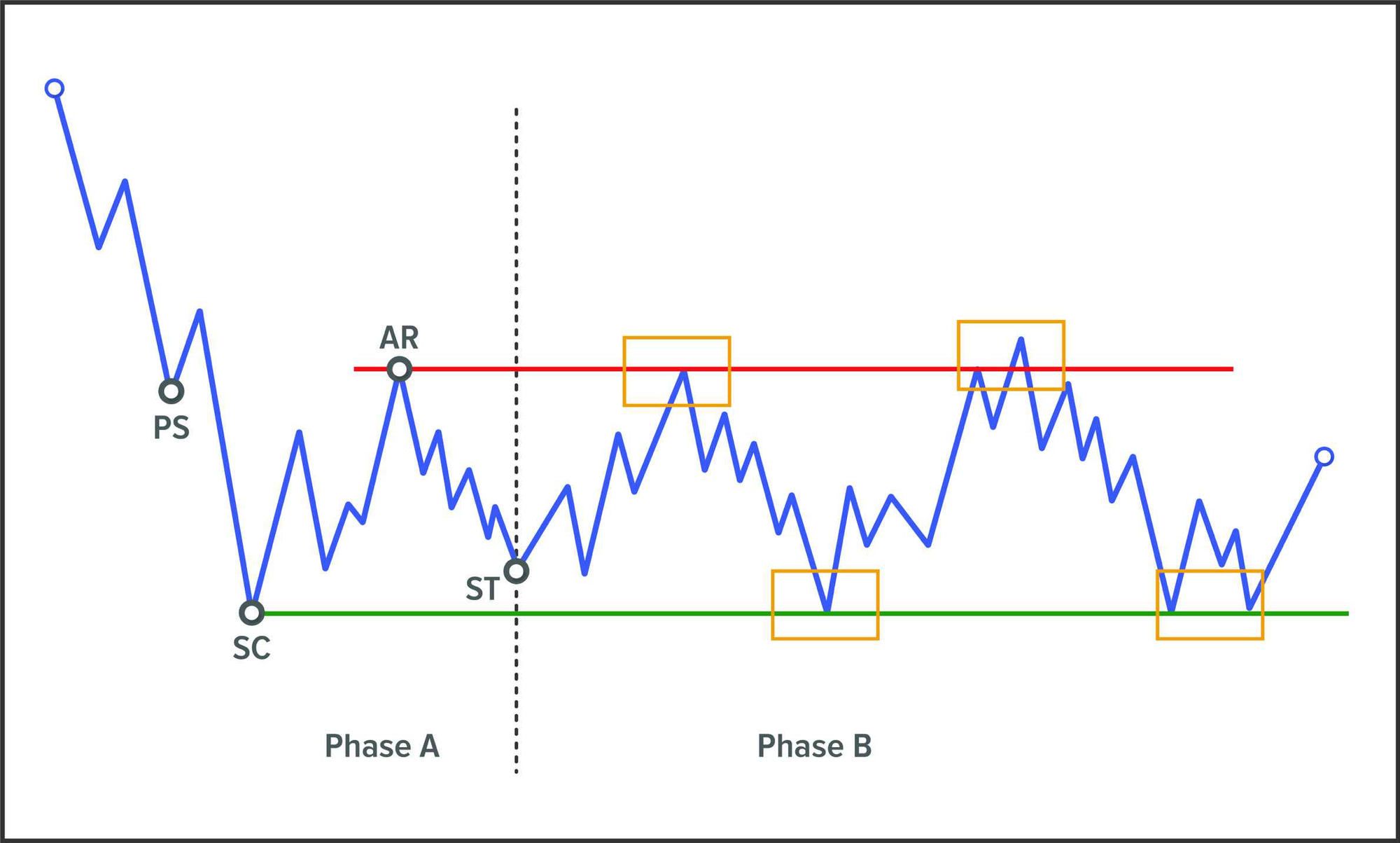

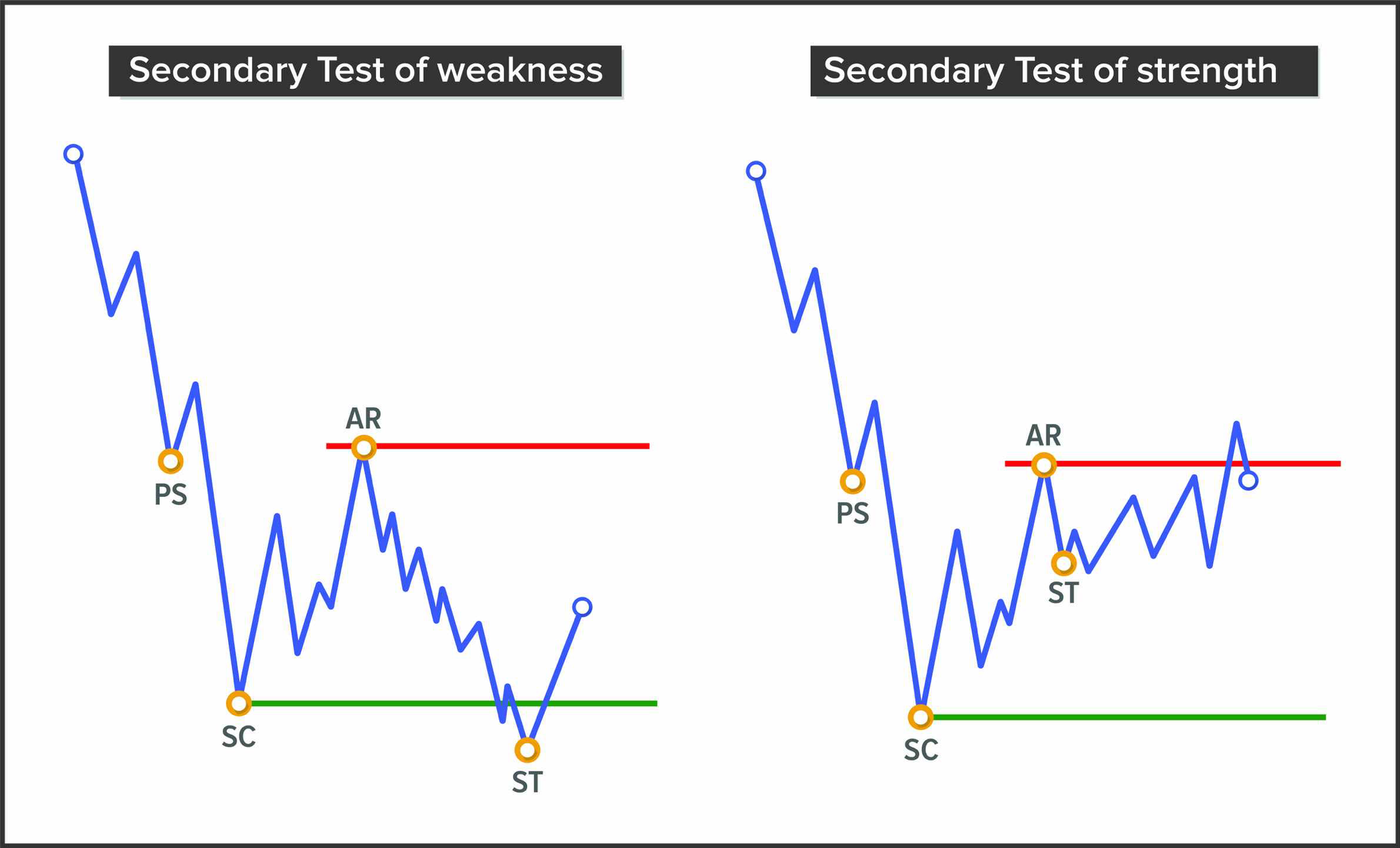

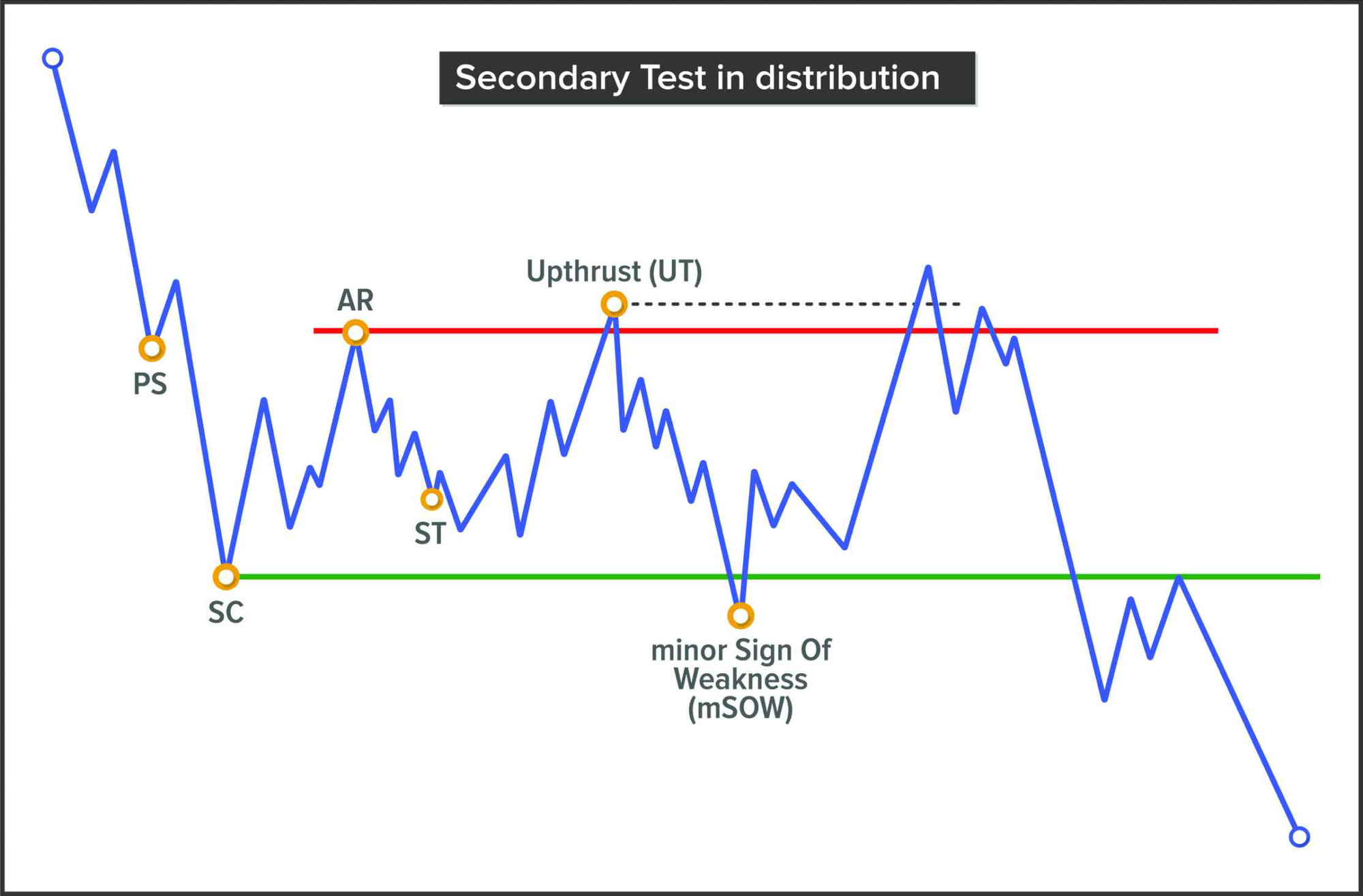

Secondary Test เป็นเหตุการณ์ที่ 4 ของช่วง Accumulation และเป็นเหตุการณ์สุดท้ายใน phase A

ทุกเหตุการณ์ที่เกิดขึ้นล้วนแสดงให้เห็นถึงบริบทของตลาด มันเป็นแผนที่ที่บ่งชี้ให้เราเห็นว่าหนทางในอนาคตอันไกล้นี้เป็นอย่างไร สำหรับ Secondary Test มันบอกเราว่า phase A นั้นได้จบลงแล้ว และเป็นการยืนยันว่าเทรนขาลงก็สิ้นสุดลงแล้วเช่นกันและราคากำลังเข้าสู่ช่วง Sideway มันช่วยให้เราสามารถจิตนาการการเคลื่อนไหวของราคาที่จะเกิดขึ้นใน phase B และ phase ถัดไปได้คร่าว ๆ และเมื่อรู้ความเคลื่อนไหวของราคาล่วงหน้า ย่อมวางแผนการเทรดให้ได้กำไร ในแง่ของการทำงาน มันบอกให้รู้ว่าความกระตือรือร้นของฝ่ายขายนั้นได้ลดน้อยลง ตลาดเข้าสู่สภาวะสมดุล ฝ่ายซื้อกับฝ่ายขายเต้นด้วยกันอย่างเข้าจังหวะ ทำให้ราคาเคลื่อนไหวอยู่ในกรอบที่กำหนด

Secondary Test นั้นจะต้องมีแท่งเทียนที่สั้นและปริมาณการซื้อขายจะไม่มากเท่าช่วง Selling Climax บางคนอาจจะบอกว่า Secondary Test นั้นต้องอยู่สูงกว่า Selling Climax แต่ความจริงคือตลาดนั้นไม่มีความแน่นอน ดังนั้นเราจึงไม่ควรคิดว่ามันจะเป็นรูปแบบนั้นเสมอไป สิ่งที่ต้องค้นหาคือฝ่ายซื้อหรือฝ่ายขายมีอำนาจในการควบคุมตลาดมากกว่ากัน

Note: เราไม่ควรยึดติดกับโครงสร้างมากเกินไป แต่ควรมองให้ลึกถึงสิ่งที่อยู่เบื้องหลังโครงสร้างนั้น

สิ่งสำคัญที่จะละเลยไม่ได้คือปริมาณการซื้อขายและขนาดแท่งเทียน เพราะทั้งสองอย่างนี้เป็นสิ่งที่สะท้อนให้เห็นกิจกรรมต่าง ๆ ที่เกิดขึ้นในตลาด

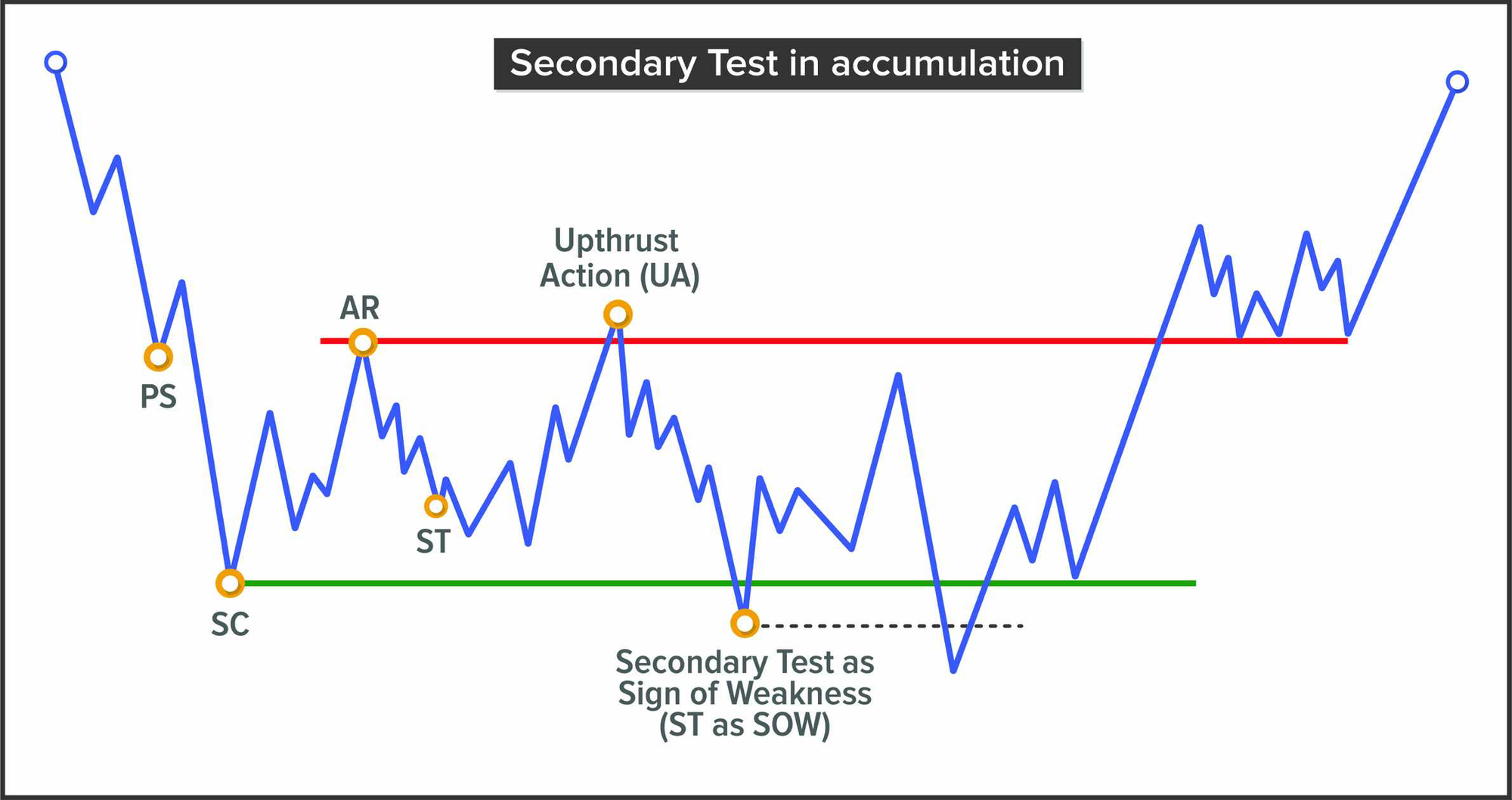

Test ใน Phase B นั้นมีอยู่สองรูปแบบคือทดสอบแนวต้านกับทดสอบแนวรับที่สร้างขึ้นใน Phase A การทดสอบแนวต้าน ในช่วง Accumulation/Reaccumulation เรียกว่า Upthrust Action (UA) แต่ถ้าเป็นการทดสอบแนวต้านในช่วง Distribution/ReDistribution เรียกว่า Upthrust (UT) มันแตกต่างกันแค่ชื่อขึ้นอยู่กับว่าเรามองว่าตลาดกำลังอยู่ในช่วงไหน (คำถาม: แล้วจะตั้งชื่อให้มันต่างกันทำไมวะครับ) แต่ถ้าหากราคาวิ่งทะลุแนวต้านขึ้นไปแต่ไม่สามารถยืนอยู่ได้ จะเรียกว่า Minor Sign of Strength (mSOS) สำหรับการทดสอบแนวรับที่ราคาเบรคต่ำลงไปแล้วย้อนกลับเข้ามาในกรอบ สำหรับช่วง Accumulation/ReAccumulation เรียกว่า Secondary Test as Sign of Weakness (ST as SOW) แต่ถ้าหากมองว่าตลาดอยู่ในช่วง Distribution/ReDistribution จะเรียกว่า Minor Sign of Weakness (mSOW)

ถ้าหากไม่อยากเรียกให้มันสับสน เราสามารถเรียกรวม ๆ ว่า Secondary Test in Phase B (ST in B)

Generic Test

Test หรือทดสอบเป็นการยืนยันว่าใครกำลังเป็นผู้ควบคุมตลาดอยู่ เมื่อราคาหุ้นมาถึงจุดที่ก่อนหน้านี้เคยมีปริมาณการซื้อขายที่มากเป็นพิเศษ มันมีความเป็นไปได้อยู่สองอย่างคือ

- ปริมาณการซื้อขายไม่ได้มากเหมือนเช่นก่อนหน้า แสดงให้เห็นกว่าแรงต้านนั้นลดน้อยลง

- แต่ถ้าปริมาณการซื้อขายยังมากเหมือนเดิมแสดงว่าแรงต้านยังมีมาก

ดังนั้น การทดสอบ ณ จุดนี้จึงถือเป็นโอกาสที่ดีที่จะเข้าสู่ตลาด เพราะถ้าเราอ่านมันออกและเทรดอยู่ในฝั่งที่มีพลังมากกว่า โอกาสที่จะทำกำไรย่อมสูงกว่า

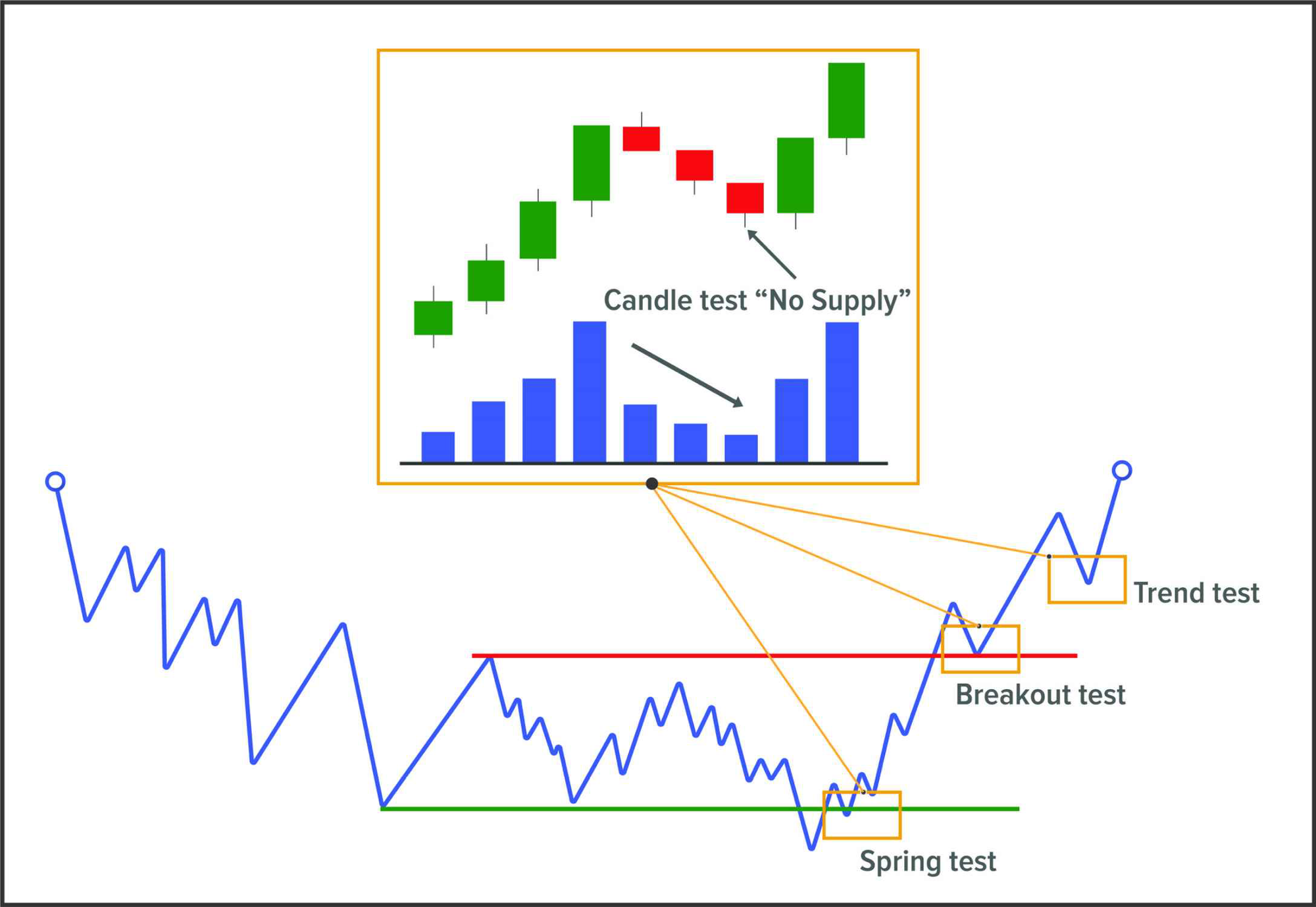

Spring กับ Upthrust เป็นจุดทดสอบที่สำคัญที่สุดซึ่งจะเกิดใน Phase C เป็นจุดที่ความเสี่ยงต่ำ กำไรสูง ส่วน Test หลัง Breakout นั้นจะเกิดใน Phase D จุดที่เป็นจุดเริ่มต้นของเทรน ถือเป็นจุดวัดใจว่ามันเป็นการ Break กรอบ TR ไปเป็นเทรน หรือเป็นการเขย่าหลอก ถ้าอ่านออก ก็จะถึงเป็นจุดเข้าเทรดที่เหมาะสม การวางจุด Stop loss ที่เหมาะสมคือช่วงกลางของกรอบ TR ส่วนจุดขายทำกำไรนั้นสามารถใช้เครื่องมืออื่น ๆ เช่น Fibonacci หรือการอ่านคลื่นแบบ Elliott Wave มากำหนด

ลักษณะแท่งเทียนและปริมาณการซื้อขายในช่วงทดสอบแนวรับ-แนวต้าน

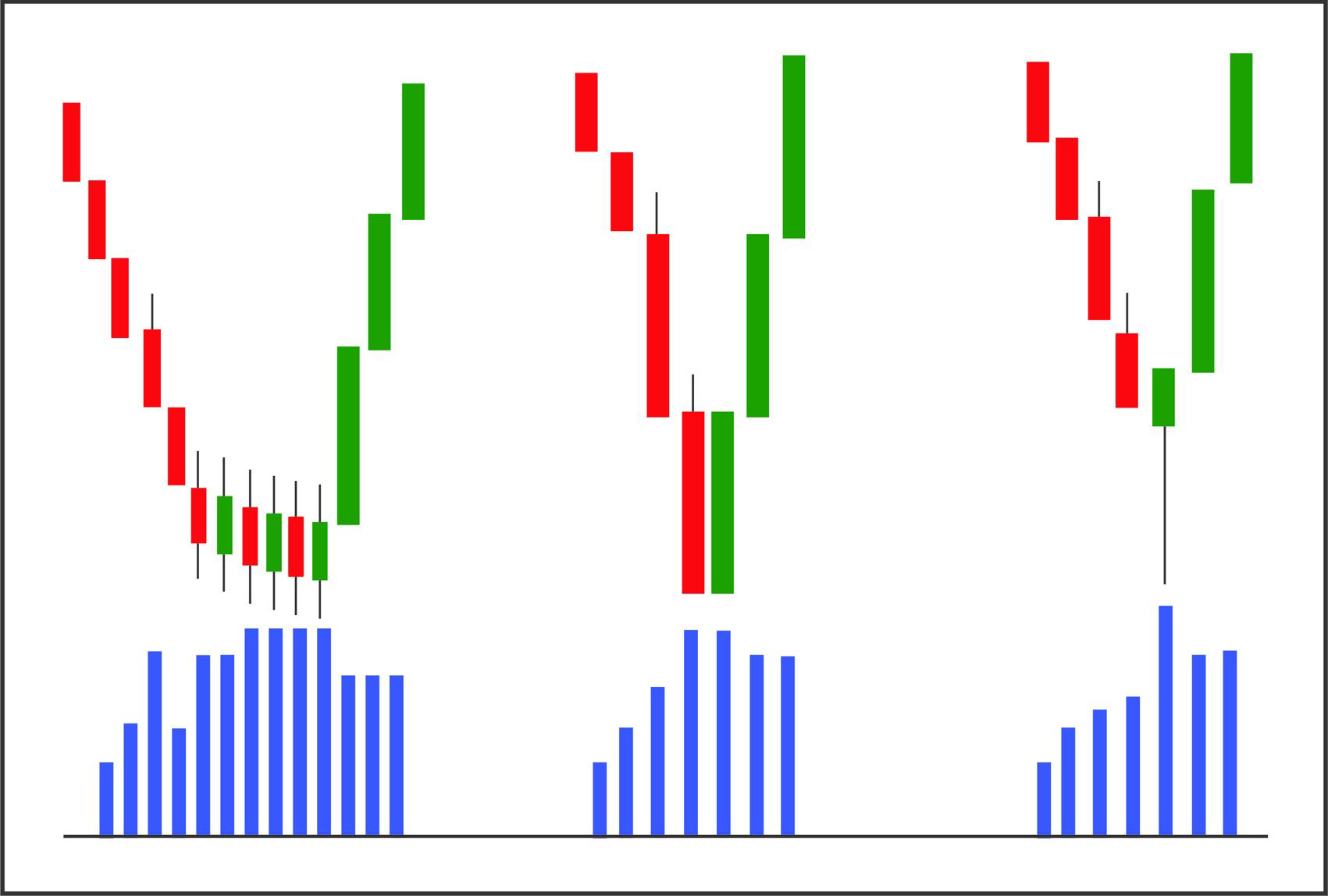

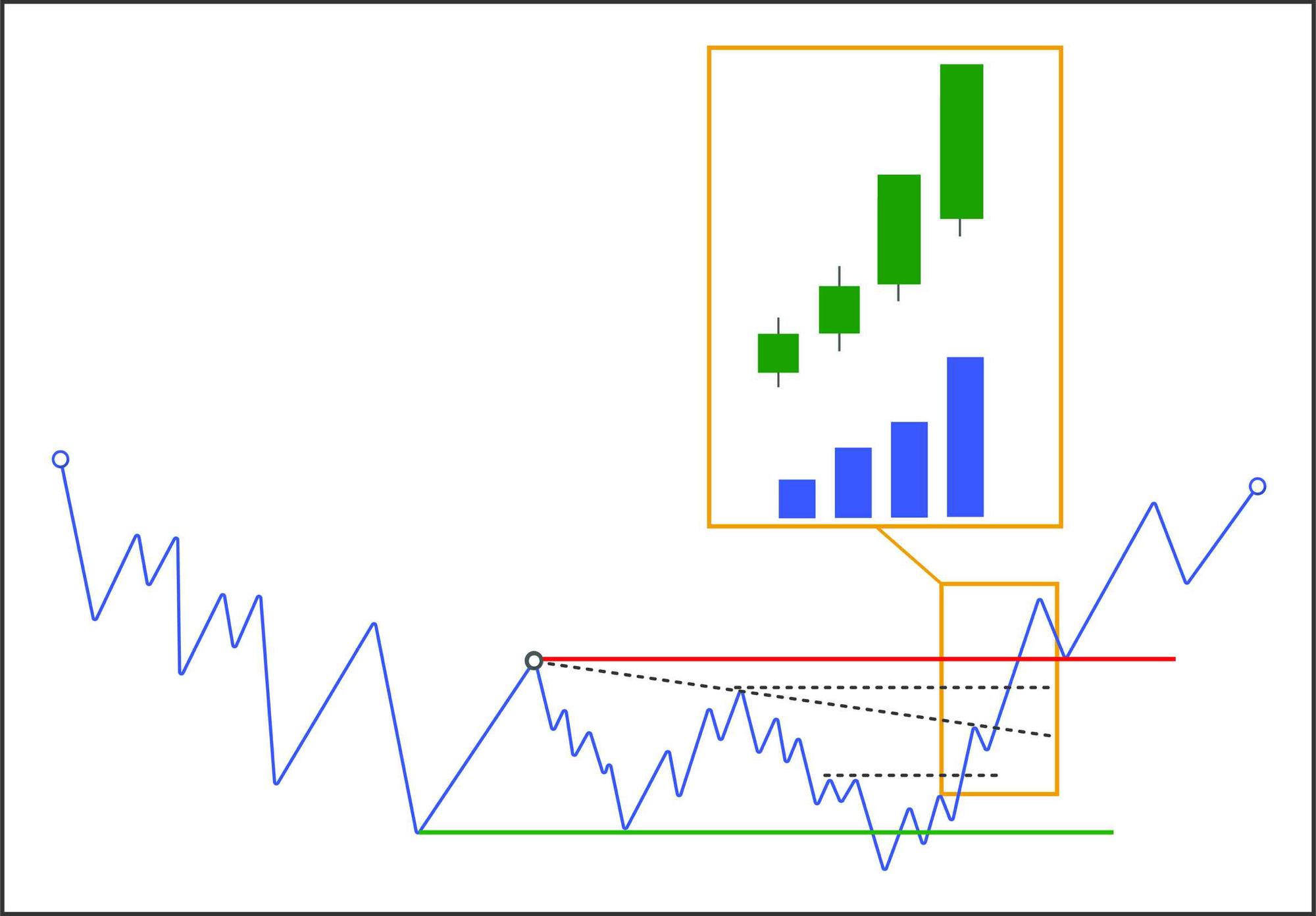

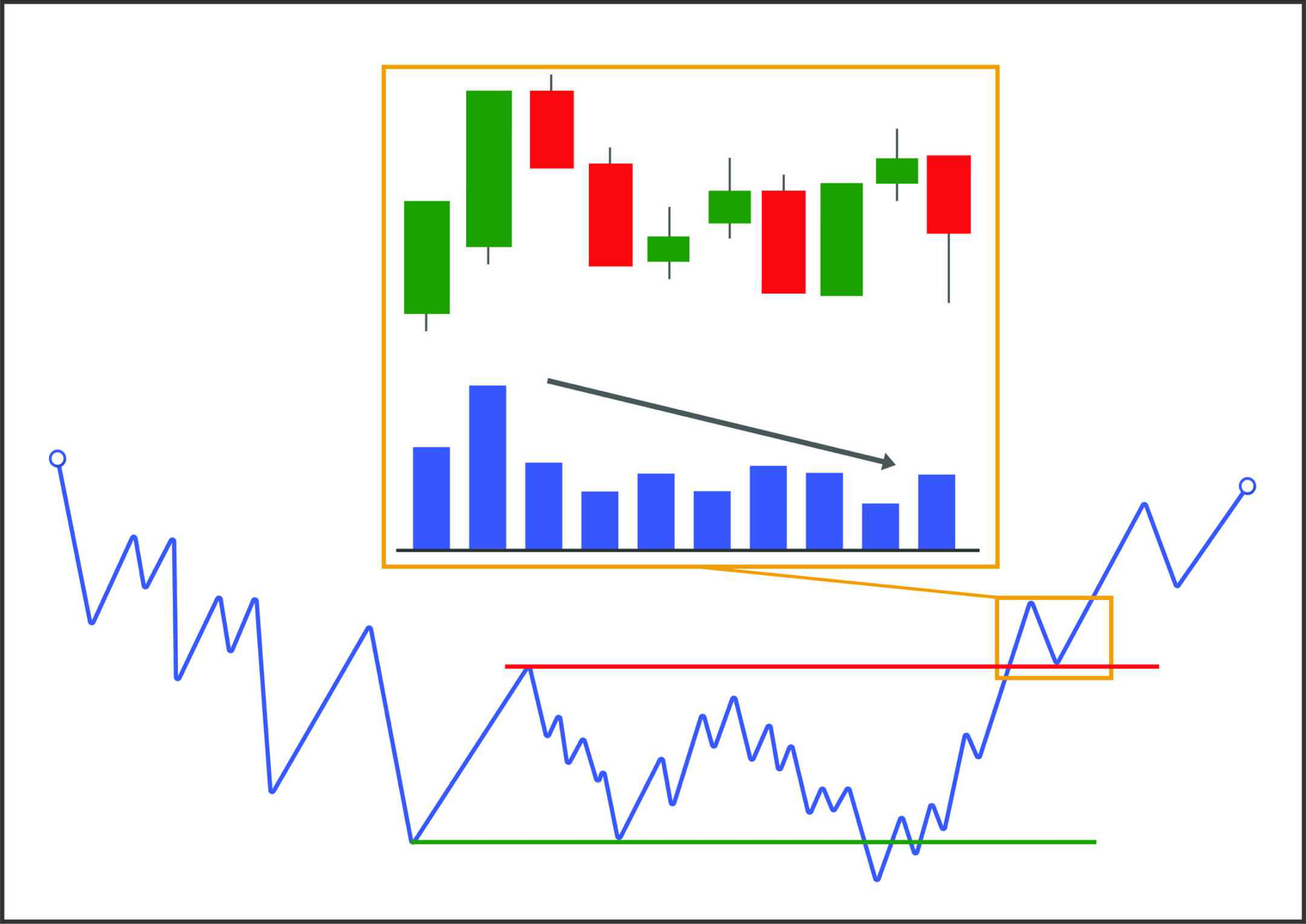

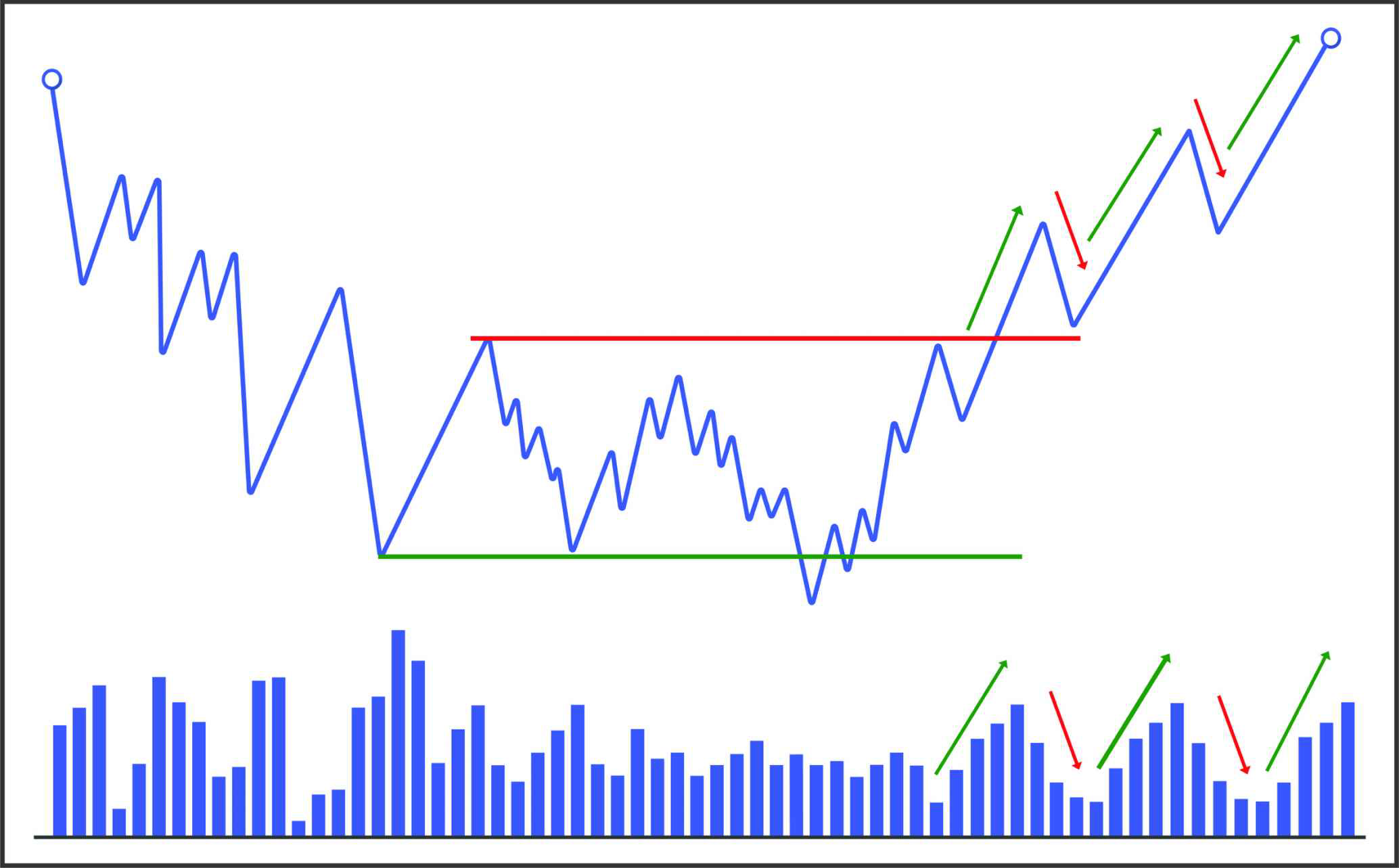

แท่งเทียนที่ทดสอบแนวรับที่แข็งแกร่งด้วยปริมาณการซื้อขายที่ลดน้อยลงนั้นแสดงให้เห็นแรงขายที่น้อยลง ขนาดแท่งเทียนยิ่งสั้นยิ่งดี ปริมาณการซื้อขายยิ่งน้อยยิ่งดี จากรูป: หลังจากที่ราคาเบรคแนวต้านขึ้นมา แนวต้านเดิมจะกลายเป็นแนวรับแรก ในช่วงการ pullback กลับไปทดสอบแนวรับนั้น แท่งเทียนมีขนาดที่สั้นลงและปริมาณการซื้อขายที่ลดลงอย่างต่อเนื่อง เมื่อคนขายน้อยลง แต่ความต้องการมีมากขึ้น ย่อมทำให้ราคาสูงขึ้น ซึ่งเป็นไปตามกลไกตลาด

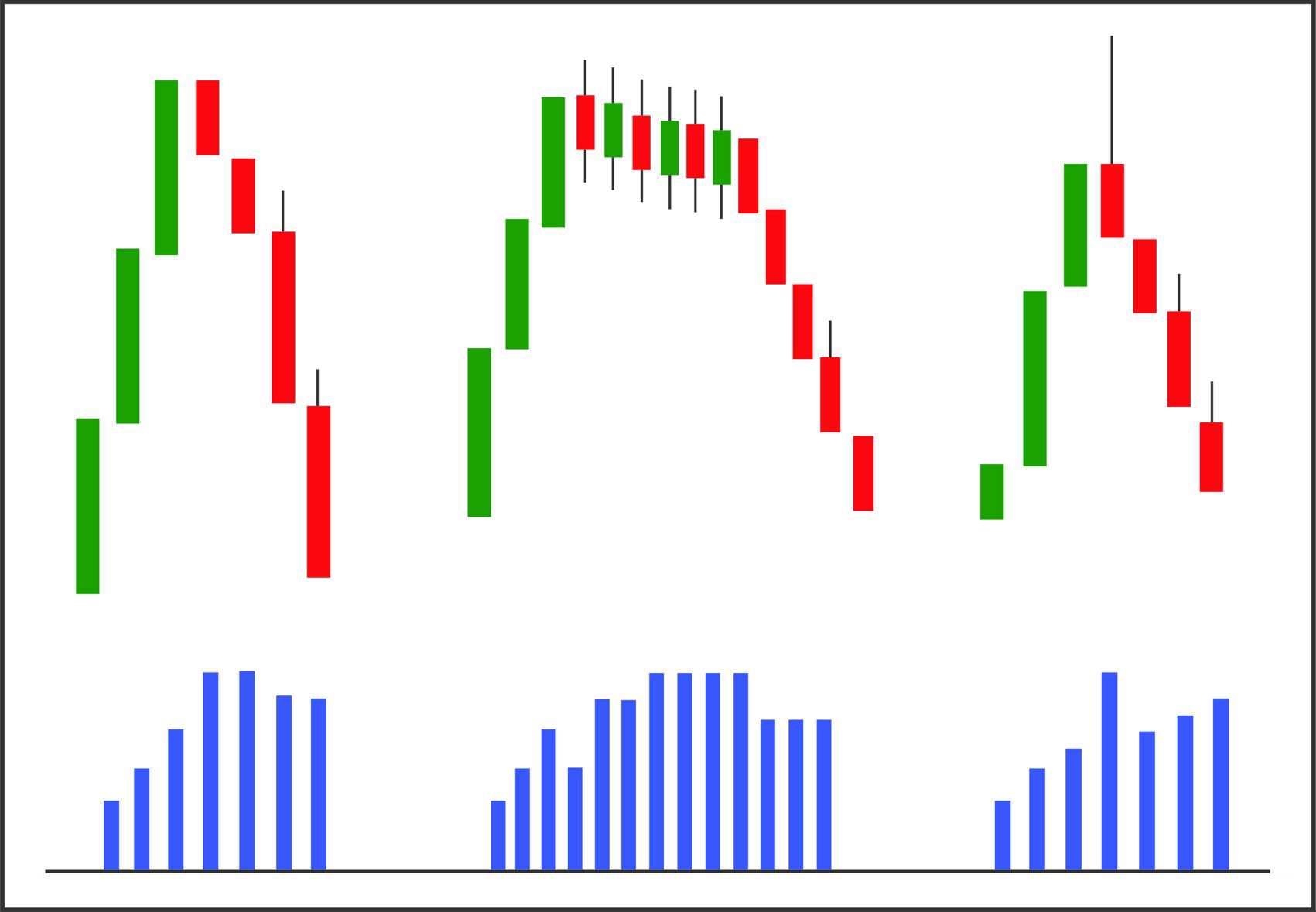

ส่วนแท่งเทียนที่ทดสอบแนวต้านที่แข็งแกร่งด้วยขนาดของแท่งเทียนที่สั้นและปริมาณการซื้อขายที่ลดลงอย่างต่อเนื่องนั้นเป็นการแสดงให้เห็นถึงแรงซื้อที่อ่อนแรง จากรูป: (กรอบเหลืองกลาง) หลังจากที่ราคาเบรคแนวรับลงไป แนวรับนั้นจะกลายเป็นแนวต้านแรกทันที แท่งเทียนและปริมาณการซื้อขายในช่วง rebound ไปทดสอบแนวต้านนั้นลดลงอย่างต่อเนื่อง ซึ่งเป็นการบ่งบอกว่าคนอยากซื้อน้อยลง และเมื่อความต้องการลดลง ราคาย่อมตกลงตามกลไกตลาด

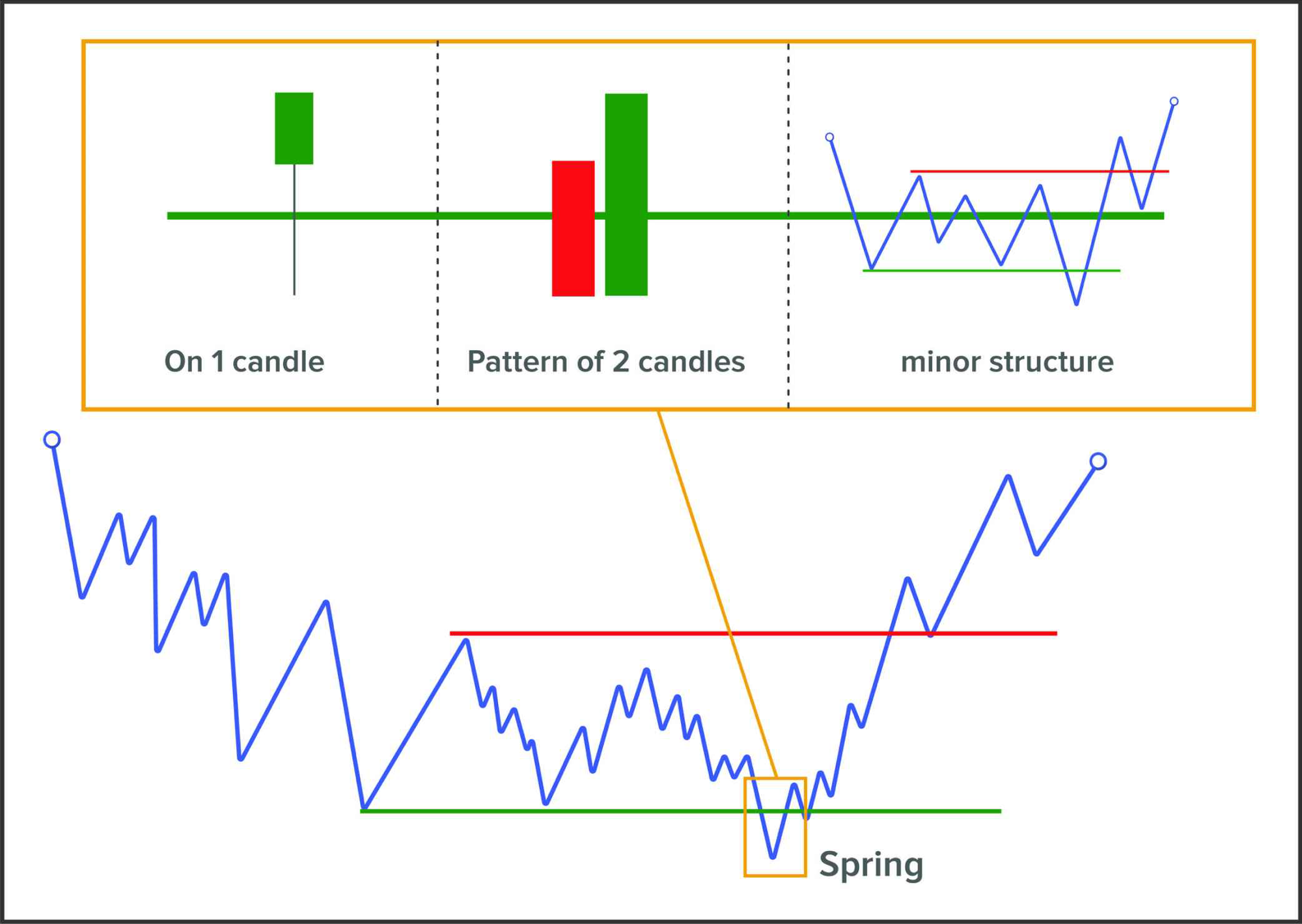

SHAKING

Shaking เป็นเหตุการณ์สำคัญที่เทรดเดอร์ที่เทรดตามหลัก Wyckoff รอคอย สิ่งที่เราต้องจับตาดูคือความกระตือรือร้นของผู้คนในช่วงที่เกิดการเขย่าและการตอบสนองของตลาดหลังจากนี้ การเขย่านั้นมีหลายรูปแบบ

แบบแท่งเทียนเดี่ยว คือแท่งเทียน hammer ในโซนที่สำคัญ การเขย่านั้นเกิดขึ้นอย่างรวดเร็วทำให้เกิดแท่งเทียนที่มีหางยาว ความยาวของหางนั้นบ่งบอกความกระตือรือร้นของผู้คนในตลาด

แบบแท่งเทียนสองแท่งหรือมากกว่า การเขย่านั้นเกิดขึ้นช้ากว่าแท่งเทียนเดี่ยว ซึ่งอาจจะสะท้อนให้เห็นถึงความแข็งแรงในการเขย่า ในบางครั้งการเขย่าอาจจะใช้เวลานานกว่าหนึ่งหรือสองแท่งเทียน เราสามารถลดขนาดของ Timeframe เพื่อค้นหา minor structure ในกรณีที่คาดว่ามันเป็น Spring ต้องมองหาโครงสร้าง Accumulation ใน Timeframe ย่อย ส่วนกรณีที่คาดว่ามันเป็น Upthrust เราต้องมองหาโครงสร้าง Distribution ใน Timeframe ย่อย

องค์ประกอบหลักสองอย่างที่เราต้องดูเพื่อแยกให้ออกว่าเป็นการเบรคหลอกหรือเบรคจริง หนึ่งคือลักษณะของ ST ก่อนหน้าใน phase B (ต้องหารายละเอียดเพิ่มเติม) สองคือลักษณะราคาหลักเบรคออกจากกรอบว่าสามารถยืนอยู่ได้หรือไม่

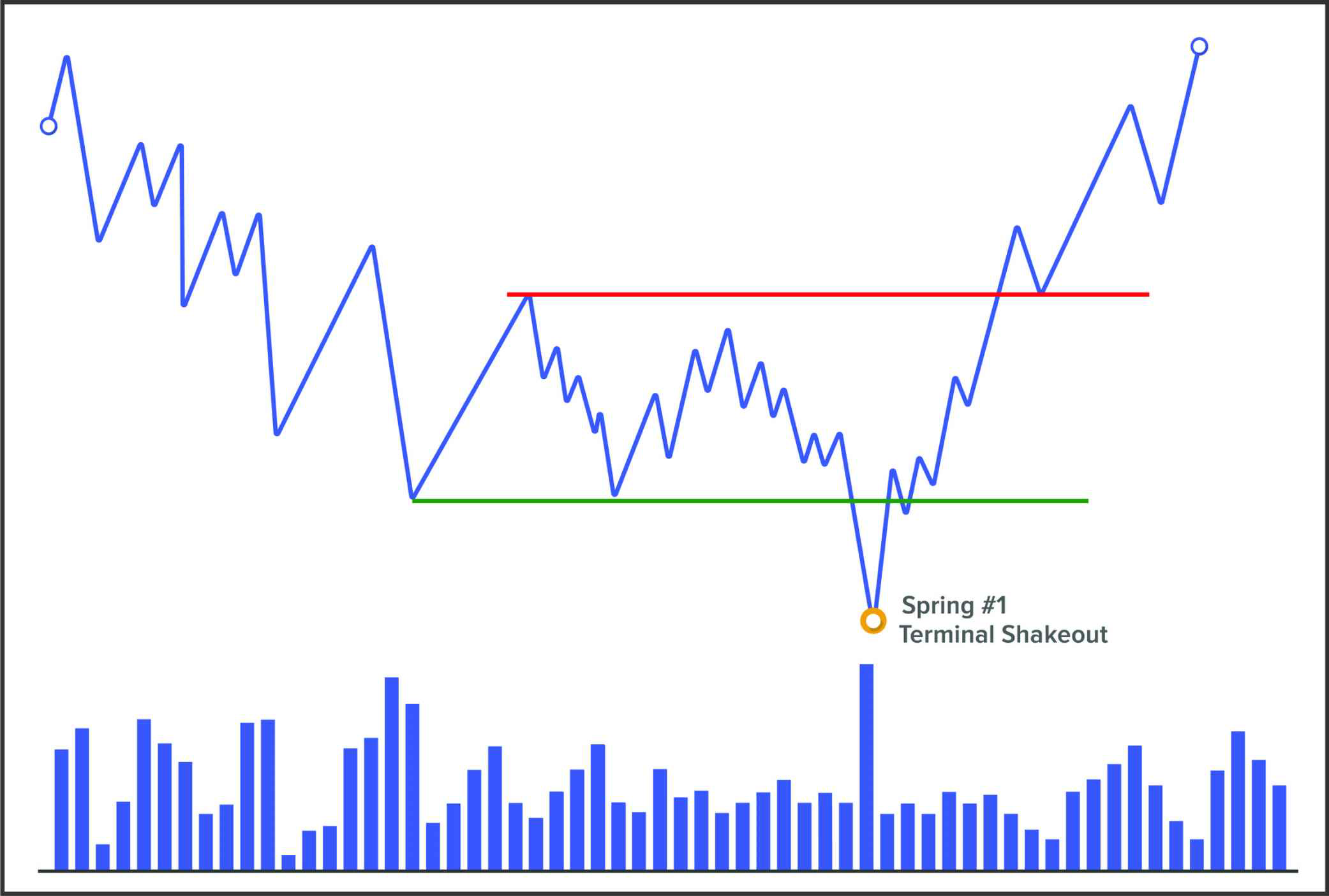

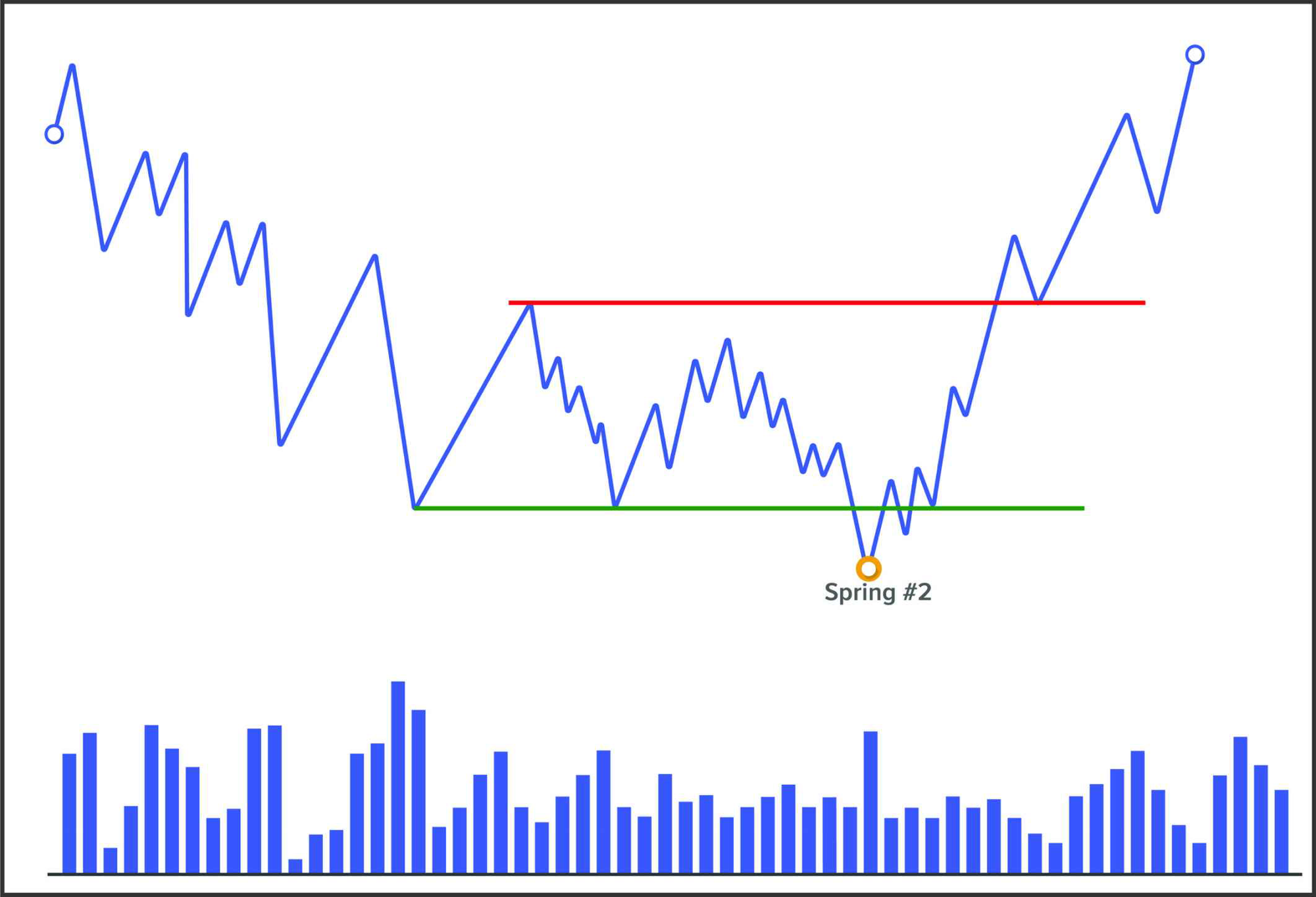

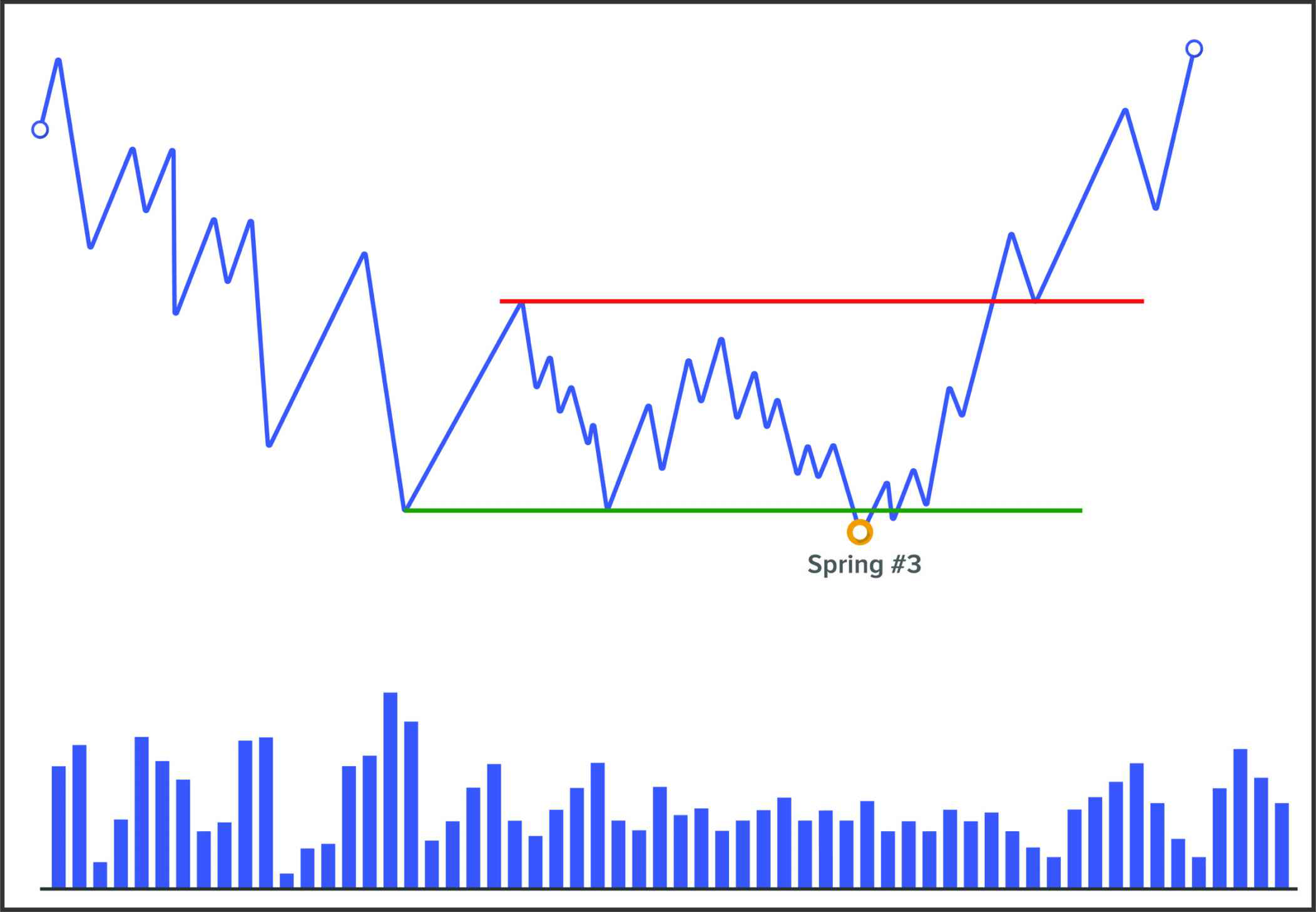

ประเภทของ Spring

ในช่วงที่เกิดการเบรคออกจากกรอบนั้น เราต้องจับตาดูราคาและปริมาณการซื้อขายให้ดี เมื่อราคาเบรคแนวรับด้วยปริมาณการซื้อขายที่น้อยนั้นถือว่าเป็น Spring ปกติ แต่จะไม่ปกติหากการเบรคนั้นมาพร้อมกับปริมาณการซื้อขายที่สูงขึ้น โดยแบ่งออกเป็นสามประเภทตามระดับตามความลึกของการเบรค

Terminal Shakeout

Terminal Shakeout คือ การที่ราคาทะลุเบรคกรอบลงไปลึกพร้อมกับปริมาณการซื้อขายที่สูง และหากปริมาณการซื้อขายยังคงสูงต่อเนื่องหลังจากนี้ สามารถอนุมานได้ว่าแรงซื้อได้กลับเข้ามา แต่ถ้าไม่ สามารถอนุมานว่าราคาหลังจากนี้อาจจะลงต่อ

ราคาเบรคกรอบลงไปกลาง ๆ แสดงให้เห็นว่ามีแรงขาย แต่ไม่มากเกินไป ฝ่ายซื้อสามารถดูดซับแรงขายไว้ได้หมด

ราคาเบรคกรอบแบบตื้นมากพร้อมกับปริมาณการซื้อขายที่ปกติ เป็นการบ่งชี้ให้เห็นความอ่อนแรงของฝ่ายขาย การลดลงของปริมาณการซื้อขายยังสะท้อนออกมาในรูบแบบของช่วงราคาที่แคบ ๆ (แท่งเทียนสั้น ๆ) การเบรคกรอบแบบนี้เป็นโอกาสที่ดีมากที่จะ เข้าซื้อ

การทดสอบ Spring

Spring ที่เกิดขึ้นต้องผ่านการทดสอบอีกรอบหลังราคากลับเข้ามาในกรอบ การทดสอบที่ดีนั้นช่วงราคาต้องแคบ (แท่งเทียนสั้น) ปริมาณการซื้อขายที่ลดลง ที่สำคัญคือต้องไม่เกินไปกว่าจุด spring/shakeout เป็นการแสดงให้ความอ่อนแอของฝ่ายขายอย่างชัดเจน เป็นโอกาสที่ดีที่จะเข้าซื้อ

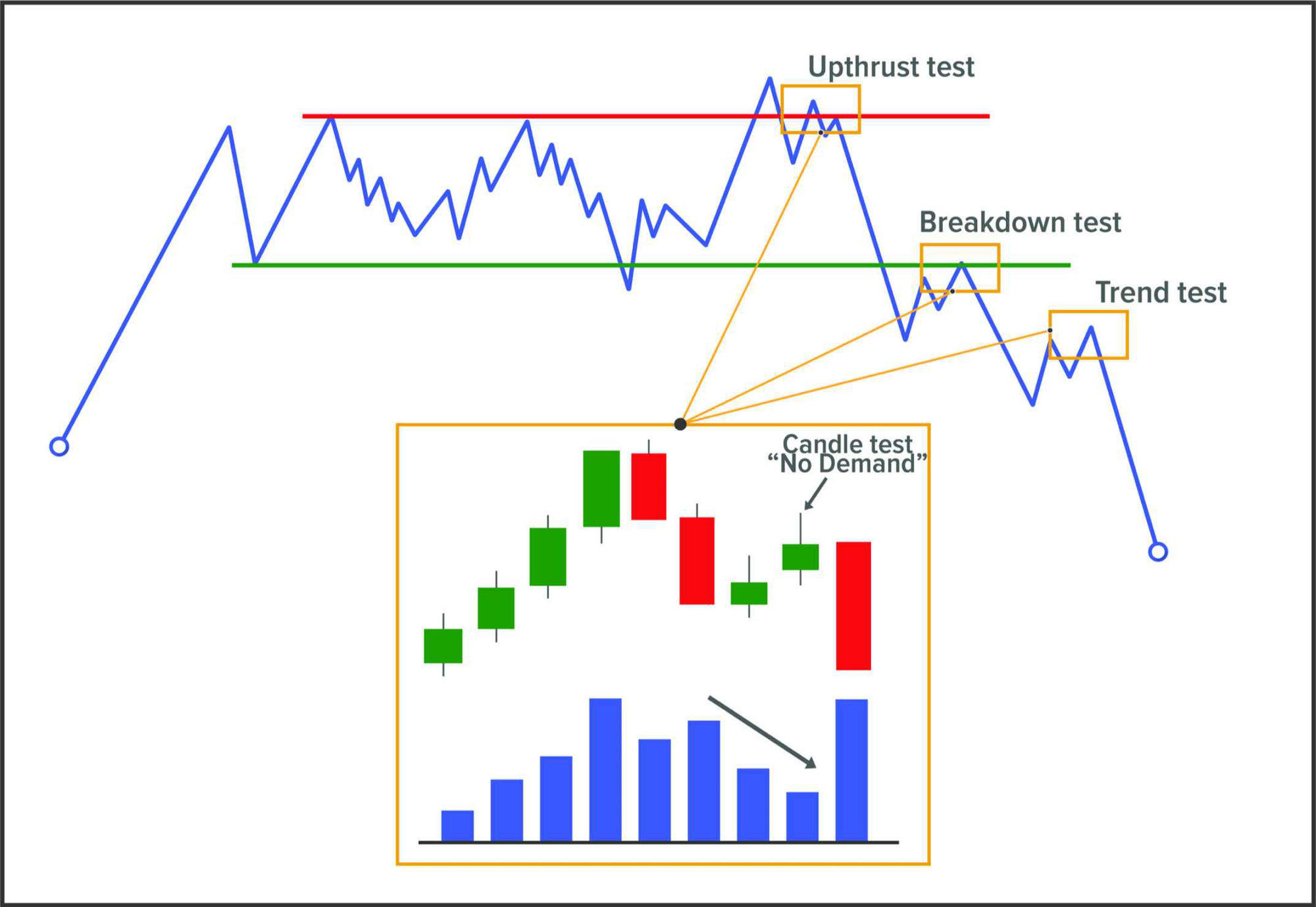

Upthrust after distribution นั้นเป็นการทดสอบที่เกิดใน phase C ของช่วงกระจายหุ้นหรือ Distribution/ReDistribution

โดยทฤษฎีแล้วมันคือ Upthrust หรือ UT เพียงแต่เรียกชื่อให้แตกต่างเมื่อเกิดใน phase C เพื่อไม่ให้สับสนกับ UT ที่เกิดใน phase B สิ่งที่ต้องสังเกตุคือปริมาณการซื้อขายขณะที่เบรคกรอบออกไป โดยปกติแล้วราคาจะต้องมีการพักตัวกลับมาทดสอบแนวรับ (แนวต้านเดิม) สิ่งที่ต้องสังเกตุให้ดีถ้าหากการพักตัวนั้นทะลุแนวรับลงมา พร้อมกับการลดลงของช่วงราคาและปริมาณการซื้อขาย เป็นการบ่งบอกถึงอาการอ่อนแรงของฝ่ายขาย ซึ่งถือเป็นโอกาสที่ดีที่จะเข้าเปิด position sell หรือขายหุ้นออก แต่หากการทดสอบแนวรับนั้นอยู่เหนือกรอบพร้อมกับปริมาณการซื้อขายทีเพิ่มมาก ควรรอสัญญาณอย่างอื่นเพิ่มเติมก่อนตัดสินใจ

ถ้าการเบรคกรอบนั้นขึ้นไปสูงแล้วถูกแรงขายกระหน่ำจนราคากลับมาอยู่ในกรอบ เกิดเป็นแท่งเทียนใส้ยาวด้านบน หากปริมาณการซื้อขายหลังจากนี้ยังสูงต่อเนื่อง นั่นแสดงให้เห็นถึงความแข็งแกร่งของฝ่ายขาย สามารถเปิด position sell หรือขายหุ้นออกตาม

แต่ถ้าการเบรคนั้นทะลุกรอบออกไปนิดเดียว นั้นสะท้อนให้เห็นถึงความอ่อนแอของฝ่ายซื้ออย่างชัดเจน เป็นโอกาสที่ดีที่จะขายหุ้นออกและเปิด position sell

BREAKOUT

หลังผ่าน phase C มาราคาจะเริ่มพัฒนาเป็นเทรนวิ่งขึ้นหาแนวต้าน หุ้นในตลาดได้ถูกกักตุนไว้หมดแล้ว แรงต้าน ณ จุดแนวต้านนั้นอ่อนแอเต็มที่ เป็นโอกาสที่รายใหญ่จะดันราคาให้ไปในทิศทางที่กำหนดไว้ จำไว้เสมอว่า breakout นั้นไม่ใช่โอกาสในการเข้าเทรด แต่เป็นสัญญาณบ่งบอกว่าโอกาสในการเข้าเทรดจะมาถึงเร็ว ๆ นี้ ซึ่งจังหวะที่เฝ้ารอก็คือช่วงพักตัวหลังเบรค

Breakout อยู่ในช่วงที่ตลาดเปลี่ยนพฤติกรรมหรือ Change of Character ซึ่งเรียกสั้น ๆ ว่า ChoCh โดย ChoCh นั้นมีอยู่สองช่วงคือ ช่วงที่เปลี่ยนจากเทรนมาเป็น sideway และช่วงที่เปลี่ยนจาก sideway เป็นเทรน

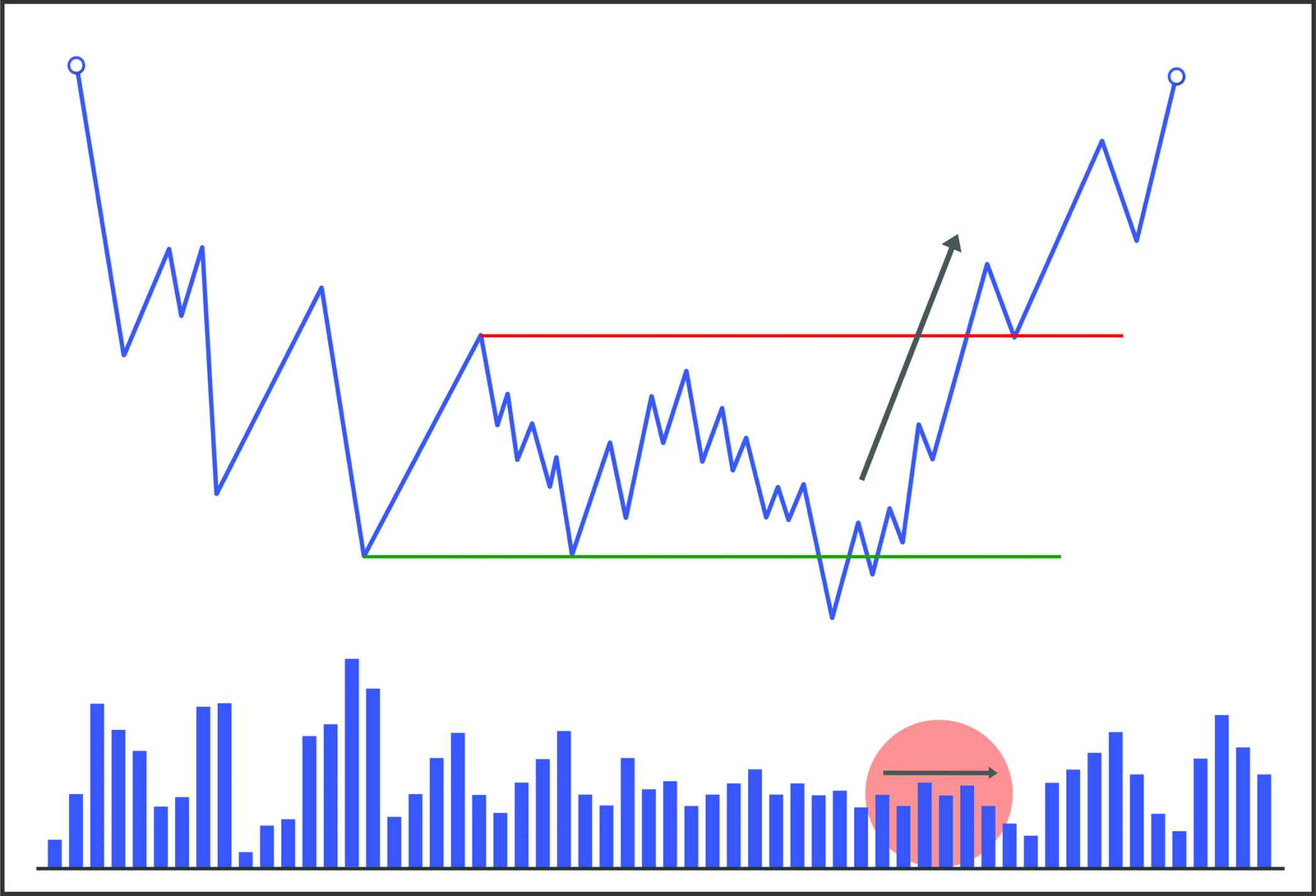

ตลาดในช่วงนี้จะเคลื่อนไหวค่อข้างเร็ว เราต้องจับตาดูแท่งเทียนและปริมาณการซื้อขายอย่างไกล้ชิด การ breakout แสดงให้เห็นว่าตลาดนั้นเสียสมดุลนอกจากนี้ยังแสดงให้ถึงความกระตือรือร้นของรายใหญ่

โดยทั่วไปแล้วการ breakout นั้นควรจะต้องมีปริมาณการซื้อขายที่สูงเป็นตัวสนับสนุน แต่บางครั้งเราจะเห็นการ breakout โดยที่ปริมาณการซื้อขายไม่มาก ซึ่งสามารถอนุมานได้ว่ามีหุ้นเหลืออยู่ในตลาดไม่มากแล้ว หุ้นส่วนใหญ่ถูกกักตุนไว้ในมือรายใหญ่เป็นที่เรียบร้อย การควบคุมทิศทางของราคาหุ้นจึงไม่จำเป็นต้องใช้พลังมาก

แน่นอนว่าไม่ใช่การ breakout ทุกครั้งแล้วราคาจะไปต่อ บ่อยครั้งที่จะเป็นการเบรคหลอก สิ่งที่จำเป็นต้องนำมาพิจารณาร่วมเพื่อป้องกันการถูกหลอกมีดังนี้

- ไม่ย้อนกลับเข้าโซน TR ทันทีหลัง breakout การที่ราคาสามารถยืนอยู่เหนือแนวรับ (แนวต้านเดิม) ได้นั้นถือได้ว่าการเบรคนั้นมีประสิทธิภาพ หากช่วงราคากว้างขึ้น (แท่งเทียนยาวขึ้น)และปริมาณการซื้อขายเพิ่มขึ้น จะถือว่าการเบรคนั้นสมบูรณ์แบบ

- ปริมาณการซื้อขายช่วงพักตัวหลังเบรคลดลงอย่างเห็นได้ชัด เป็นการแสดงให้เห็นว่าความอยากขายของคนในตลาดน้อยลง

- ระยะของการเบรค คือระยะห่างระหว่างราคากับจุดเบรค ยิ่งห่างกันเท่าไหร่ยิ่งสะท้อนให้เห็นความกระตือร้นมากขึ้นเท่านั้น

Breakout นั้นไม่ใช่โอกาสในการเข้าเทรด แต่เป็นสัญญาณบ่งบอกถึงการเปลี่ยนทิศทางของตลาด

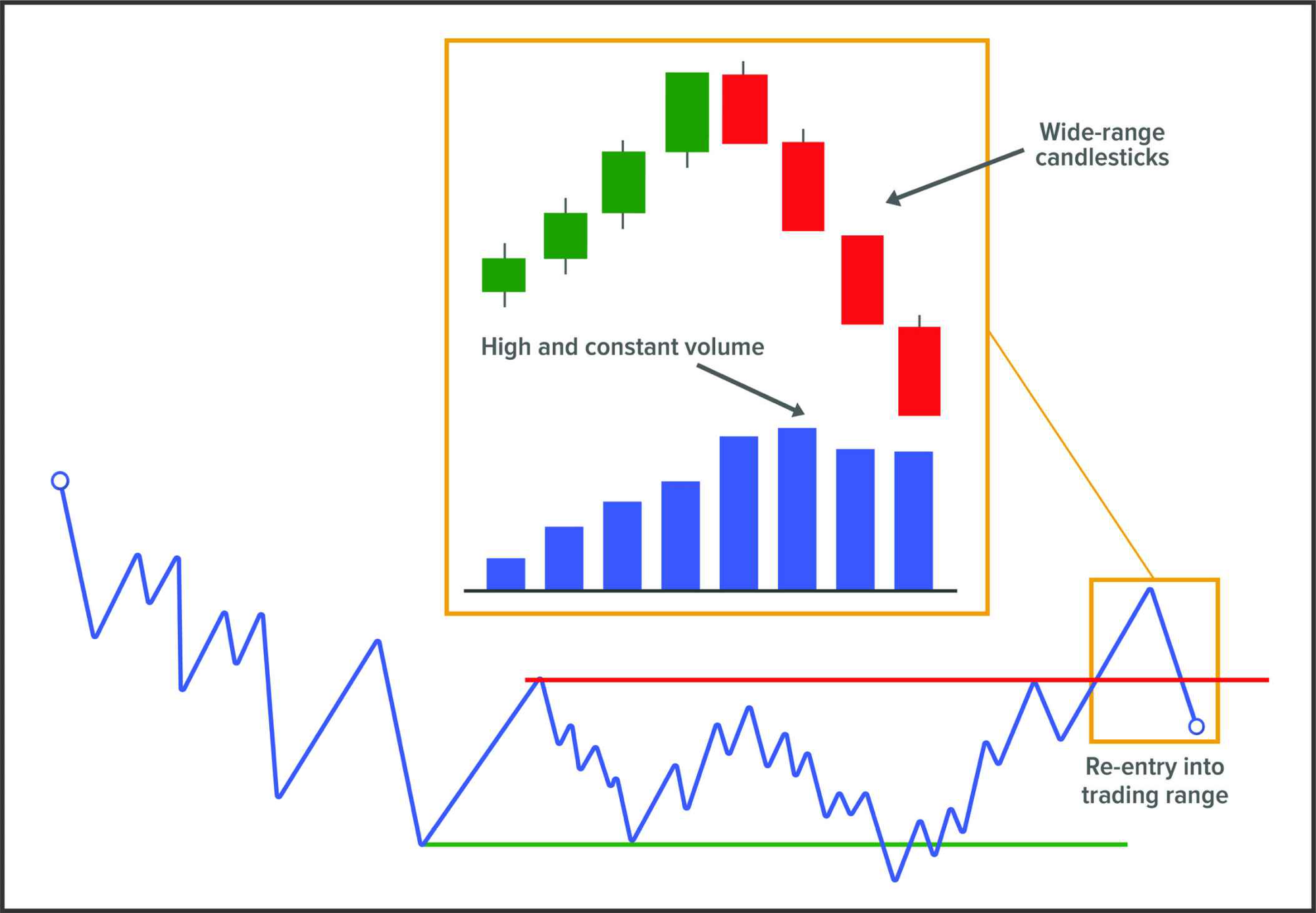

CONFIRMATION

การ breakout พร้อมกับปริมาณการซื้อขายที่เพิ่มขึ้นและช่วงราคาที่กว้างขึ้นนั้นช่วยให้มั่นใจได้ว่าการเบรคนี้ค่อนข้างมีประสิทธิภาพ นอกจากนั้นเรายังอยากเห็นการลดลงของปริมาณการซื้อขายและช่วงราคา (แท่งเทียน) ในช่วงพักตัวหลังเบรค แต่อย่างไรก็ตาม ยังมีสิ่งที่เราต้องเฝ้าระวังหลังการเบรค อย่างแรกคือปริมาณการซื้อขายช่วงพักตัวหลังเบรค หากว่ายังสูงกว่าปกติ แสดงว่าแรงต้านนั้นยังไม่หมด การพักตัวนั้นมีแนวโน้มจะกลับเข้ากรอบ TR จำไว้เสมอว่ารายใหญ่จะไม่ปล่อยให้หุ้นวิ่ง หากหนทางยังไม่สะดวก ประการที่สองคือช่วงราคา (แท่งเทียน) ช่วงพักตัวหลังเบรค ถ้ามันยังกว้าง (แท่งเทียนไม่หดสั้นลง) แสดงให้เห็นถึงความไม่แข็งแรงของการเบรค ถ้าทั้งสองอย่างมาพร้อมกัน สามารถอนุมานได้ว่าเราจะกลับเข้ากรอบ TR เร็ว ๆ นี้ การเบรคก่อนหน้าเป็นแค่การหลอก

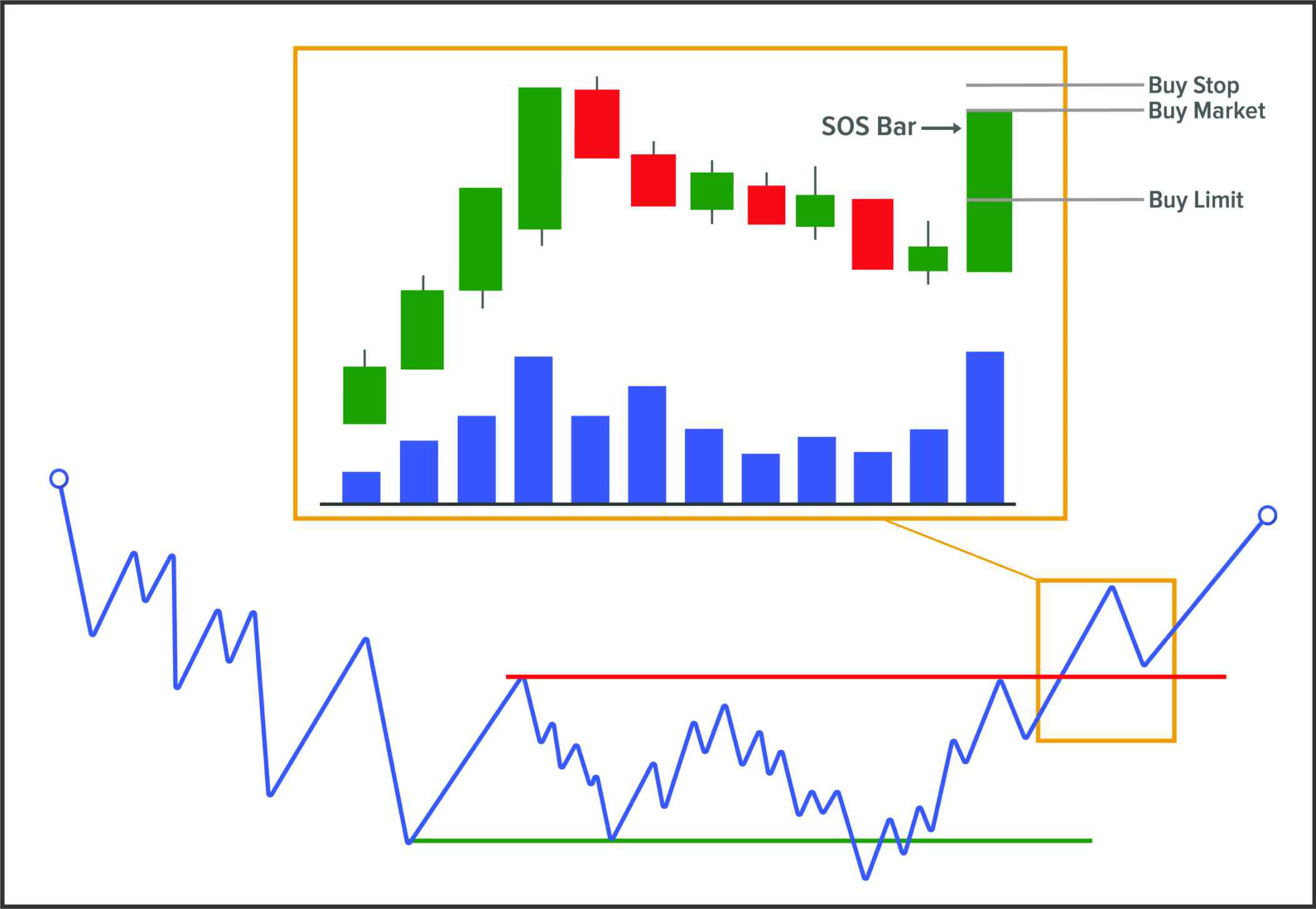

ช่วงพักตัวหลังเบรคเพื่อทดสอบแนวรับนั้นเป็นอีกหนึ่งโอกาสที่ดีในการเข้าซื้อ เป็นจุดที่ Richard Wyckoff ชอบ เพราะเป็นจุดที่มองเห็นทุกอย่างกระจ่างชัด เมื่อมองไปด้านซ้ายของกราฟ จะเห็นลำดับเหตุการณ์ต่าง ๆ เรียงร้อยกันเป็นลำดับ มองเห็นพัฒนาการของราคา เห็น flow การไหลของหุ้น จังหวะในการเข้าซื้อในช่วงพักตัวหลังเบรคนั้นต้องรอแท่งเทียน SOS

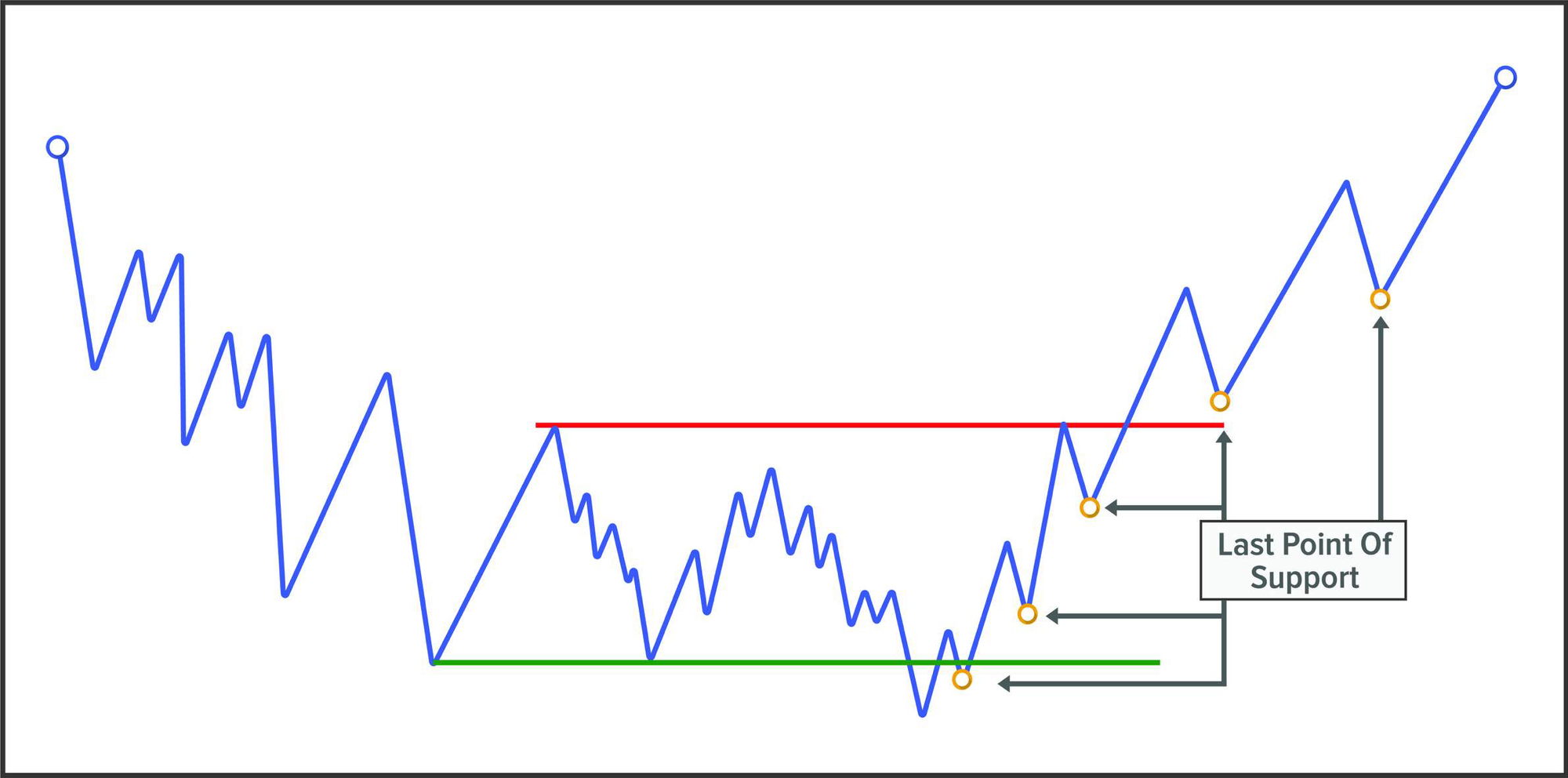

SOS หรือ Sign of Strength นั้นเป็นจุดสุดท้ายของทดสอบแนวรับ หรือ The Last Point of Support (LPS) เป็นจังหวะที่ฝ่ายขายพยายามกดราคาลงแต่แรงซื้อกลับเข้ามาอย่างท่วมท้น ทำให้เกิดแท่งเทียนยาวและปริมาณการซื้อขายที่มากกว่าช่วงพักตัว คำแนะนำส่วนใหญ่บอกว่าให้เข้าซื้อในขณะที่เกิดแท่ง SOS แต่การเข้าซื้อที่ถูกต้องควรทำหลังแท่งเทียน SOS

ส่วนจุดสุดท้ายของแนวต้าน หรือ The Last Point of Supply (LPSY) นั้นจะเกิดแท่งเทียนยาวซึ่งเป็นสัญญาณของความอ่อนแอหรือ Sign of Weakness เป็นความพยายามของฝ่ายซื้อที่จะดันราคาขึ้น แต่ฝ่ายขายหรือรายใหญ่ที่เปิด position short อยู่ไม่ยอม และโดดเข้ามาปกป้อง position

หลังจากราคาเบรคแนวรับ สิ่งที่เราอยากเห็นคือการเด้งกลับของราคาไปทดสอบแนวต้าน (แนวรับที่เพิ่งเบรคลงมา) ด้วยช่วงราคาแคบ ๆ (แท่งเทียนสั้น ๆ) พร้อมกับปริมาณการซื้อขายที่ลดลง แต่หากพักตัวแต่ปริมาณการซื้อขายไม่ลดลงนั้นต้องระวัง เพราะมันอาจจะเป็นการเบรคหลอกเท่านั้น LPSY นั้นเป็นจุดที่เหมาะแก่การเปิด short เพราะว่าเป็นจุดสุดท้ายของช่วงกระจายหุ้นหรือ distribution ก่อนกลับตัวเป็นขาลง